31.12.2019

13:58 | wolfstreet.com: I, Who Vowed to Never-Ever Short Stocks Again, Just Shorted the Entire Market

In my decades of looking at the stock market, there has never been a better setup. Exuberance is pandemic and sky-high. And even after today’s dip, the S&P 500 is up nearly 29% for the year, and the Nasdaq 35%, despite lackluster growth in the global economy, where many of the S&P 500 companies are getting the majority of their revenues.

Die Nähe der Wall Street zur Demokratischen Partei legt die verschwörungstheoretische Position nahe, dass ein markanter Einbruch der Börse bis kurz vor der Wahl Anfang November die Wiederwahlchancen Trumps merklich reduziert, und deswegen im Interesse der Wall Street liegt. Umgekehrt wird Trump alles in seiner Macht stehende versuchen, die Börse zumindest bis Ende Oktober hochzureden. Doch weil Trump seinerseits die Medienklaviatur perfekt beherrscht und dank Twitter nicht mehr auf die Medien als Vermittler angewiesen ist, ist auch nicht auszuschließen, dass selbst ein deutlicher Börseneinbruch Trump nicht schadet, weil er die Schuld an diesem Einbruch den Demokraten oder sonst wem in die Schuhe schieben wird. Und solange der Rest der Welt US-Dollar als Handels- und Reservewährung nachfragt, ist das enorme Budgetdefizit kein akutes Problem. Und eine Alternative zum US-Dollar ist weit und breit nicht in Sicht, denn die Eurozone wollte gerne, kann aber nicht, und China könnte wohl zumindest den US-Dollar partiell ablösen, will aber (noch) nicht. Denn es hat eben nicht nur Vorteile, die Welthandels- und -reservewährung zu sein. AÖ

13:00 | orf.at: 16 Prozent Jahresplus für ATX

Die Wiener Börse hat den letzten Handelstag des Jahres mit einem kleinen Minus beendet, liegt auf Jahressicht aber gut 16 Prozent im Plus. Der heimische Leitindex ATX fiel gestern in einer verkürzten Börsensitzung gegenüber dem Vortag um 25,6 Punkte bzw. 0,80 Prozent auf 3.186,94 Zähler.

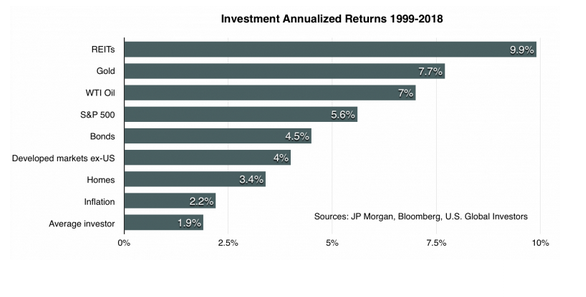

16% im Plus, das klingt durchaus beeindruckend, allein Gold hat in EUR um 22,1% zugelegt. DAX und MDAX haben Gold hingegen knapp bzw. deutlich hinter sich lassen können. AÖ

17:25 | Maiglöckli zuden Immopreisen von gestern

ich bin begeistert von diesem hohen Korrelationsfaktor - und begeistert von der Dummheit der BRD-Schafe, die offensichtlich noch zu blöd sind das Offensichtliche zu erkennen - stattdessen lieber blöken. Weiter SO! Die Schafe müssen geweckt werden, notfalls mit dem Todesblöcken einiger Artgenossen.

30.12.2019

16:04 | Andreas Beck: Warum wir in einem Zins-Paradies leben und Aktien steigen müssen!

Kommentar des Einsenders

Das Video ist schon 3 Monate alt aber immer noch hoch aktuell. Herr Beck sagt, dass man zur Zeit unbedingt auf Kredit investieren sollte, selbst in die teueren Immobilien. Er geht davon aus, dass wir noch sehr lange Nullzinsen haben werden. Ich meine aber, dass Immobilien schon sehr teuer sind und falls die Zinsen doch signifikant steigen sollten, die Immobilienpreise fallen werden. Und dann kann das hochgehebelte Immobilieninvestment (z.B. 20% Eigenkapital, 80% Fremdkapital) zur Falle werden. Ich habe anhand von Immobilienscout durchgerechnet, dass man mit mindestens 38 Jahren Tilgungsdauer bei gängigen Immobilien, die bei uns in der Gegend angeboten werden, kalkulieren muss. Und wer weiß schon, wie sich bei einer so langen Dauer der Zins entwickelt.

14:20 | Welt: Immobilienpreise in Deutschland steigen weiter rasant

Im dritten Quartal 2019 sind die Immobilienpreise in Deutschland um knapp fünf Prozent gestiegen. Damit setzt sich der Trend der ersten Jahreshälfte fort. Besonders stark zogen die Preise in den sieben größten Städten an.

Hunderttausende Siedler zu importieren wird sicher helfen die Immobilienpreise leistbarer zu machen!! ML

29.12.2019

14:33 | Lüning: Ausverkauf deutscher Aktien (DAX) - Wem gehört Deutschland?

Fast alle Aktien der im #DAX notierten Aktiengesellschaften gehören Ausländern. Muss der Staat jetzt eingreifen und den 'Ausverkauf' Deutschlands verbieten? Ketzerische Frage. Stellen wir uns lieber die Frage, warum die Aktien unserer ehemaligen Unternehmen nicht mehr in der Hand der #Bürger und seiner Institutionen sind. Es treten unglaubliche #Fehlentscheidungen zu Tage.

Unbedingt anhören - sind eh' nur 8 Minuten! TB

27.12.2019

16:40 | Der Bondaffe "Jahresend-Window-Dressing"

Wo auch immer dieser Schlußkurs als Bewertungskurs, wie bespielsweise in Aktienfonds, herangezogen wird, schafft das enorme Buchgewinne. Gigantische Buchgewinne entstehen zusätzlich auf dem Papier bzw. in den Fonds, aber solange nicht verkauft wird bleiben es Buch-Gewinne.

13:49 | MMNews: Finanzmärkte: Schicksalsjahr 2020

Prognose 2020: DAX, Dow, Immobilien. Börsenexperte Markus Fugmann dokumentiert die Abhängigkeit der Finanzmärkte vom Gelddrucken der Notenbanken. Wie lange noch?

12:14 | cnbc: Trump stock market rally is far outpacing past US presidents

President Donald Trump’s stock market stacks up well against the majority of his presidential predecessors.The S&P 500 has returned more than 50% since Trump was elected, more than double the 23% average market return of presidents three years into their term, according to data from Bespoke Investment Group dating to 1928.The bellwether index gained more than 28% this year, well above the average 12.8% return of year three for past U.S. presidents.

Das sind die Argumente, die den US-Präsidentschaftswahlkampf maßgeblich entscheiden werden. AÖ

13:40 | Leser-Kommentar

Kunststück, Donald Trump hat mit einer massiven Steuerreduzierung für Unternehmen die Hausse richtig angefacht und die outperformance verursacht. Dabei würde der US Haushalt das Geld aus der alten Unternehmenssteuer dringend brauchen, denn die jährliche Neuverschuldung der USA ist auf Rekordhoch. Kurzfristiges wiedergewählt werden Denken führt zu langfristig äußerst schädlichen Staatsfinanzen. Aber die FED wirds schon richten mit QE4, 5, 6 usw.

08:06 | gs: Erwarten Sie einen Marktabschwung? Befolgen Sie die "Noah-Regel"

Buffett gab zu, einige Marktunruhen am Markt in besagtem Jahr prognostiziert zu haben, was durch 9/11 noch verschlimmert wurde. Und trotzdem war er nicht in der Lage, seiner Worte Taten folgen zu lassen. Somit brach er, was einige Investoren nun als "die Noah-Regel" bezeichnen, benannt nach dem antiken Propheten, der sich selbst, seine Familie und einige Millionen Tiere durch Bau eines Schiffes in Vorbereitung auf eine große Flut rettete.

Während sich Kain & Abel im Panikmodus gegenseitig die abstürzenden Aktien zuschieben, kann sich Noah bequem zurücklehnen? TB

26.12.2019

09:17 | cash: «Der Brexit wird die Finanzmärkte immer wieder beschäftigen»

Ein für die Finanzmärkte sehr gutes Jahr neigt sich dem Ende zu. In den vergangenen Wochen haben sich die globalen Konjunkturindikatoren überwiegend leicht aufgellt und auch von geopolitischer Seite kamen Entspannungssignale. Die Zuversicht steigt, dass die USA und China in Kürze ein erstes Abkommen zur Beilegung der Handelsstreitigkeiten unterzeichnen und auch der Brexit wird konkreter.

Vor allem für der Euro wird hart zu kämpfen haben! Das britische Pfund wird nach dem BREXIT zur Fluchtwährung avancieren und der internationalsozialisitischen Kunst-Währung harte Zeiten bescheren! TB

08:52 | Leser-Kommentar zu den "Zeilen desBondaffen" von gestern

ja, die Fallhöhe an den Aktienmärkten hat sich erhöht aber ebenso ist es wahrscheinlich, dass die Hausse in 2020 weiter geht. Es ist einfach viel Geld vorhanden, das irgendwo hin muss. Und in den letzten Jahren ist es an die Aktienmärkte geflossen und so wird es sehr wahrscheinlich auch 2020 sein. Die Gelddruckerei geht weiter, der Brennstoff ist reichlich vorhanden -> Hausse in 2020.

18:50 | Die Leseratte zum gestrigen Kommentar von 9:31 h über Mexiko

Ich zitiere mal: "Die Organisation für wirtschaftliche Zusammenarbeit und Entwicklung definiert einen fragilen Staat als einen, der "nicht in der Lage oder willens ist, die für die Armutsbekämpfung, die Förderung der Entwicklung, den Schutz der Bevölkerung und die Achtung der Menschenrechte notwendigen Funktionen zu erfüllen."

Klopfen wir diese Punkte doch mal für Deutschland ab: Die Armut im Lande steigt, nicht nur bei Rentnern sondern auch unter Familien. Der Staat wäre zwar in der Lage, ist aber nicht willens, etwas dagegen zu tun. Die Entwicklung des Landes wird nicht gefördert sondern zurückgedreht, die (indigene) Bevölkerung wurde schutzlos gestellt und auch unsere Menschenrechte werden ignoriert zugunsten zugelaufener Menschen aus aller Welt, die überall besser gestellt werden.

Danach ist auch Deutschland bereits ein fragiler Staat auf dem Weg zum failed state. Befürchten wir auf b.com schon lange, aber hier haben wir es endlich schwarz auf weiß.

25.12.2019

13:05 | Der Bondaffe "Ich schreib' mals ein paar Zeilen zu den Finanzmärkten"

Da ich gerade etwas Zeit habe dachte ich mir: "Schreib' mal ein paar Zeilen zu den Finanzmärkten". Was ist denn am Jahresende los? Wie könnte es nächstes Jahr weitergehen?

Die Zeit zwischen Weihnachten und Hl. Drei König war und ist für mich immer die interessanteste Zeit des Jahres. Wenig Umsatz kann verblüffende Kursbewegungen und Kurskapriolen verursachen, da ist es immer lohnenswert, Blicke darauf zu haben. Öfters sind es die letzten Zuckungen auslaufender Bewegungen am Jahresende und im neuen Jahr kehrt sich das um. Die Aktienleute sprechen gern von einer "Jahresendralley", dann geht es im neuen Jahr aber träge weiter.

Was sehen wir im Moment? In D haben wir noch bis zum Jahresende zwei richtige Börsenhandelstage und dann noch Sylvester. Das macht es übersichtlich. In D und USA haben die Aktienmärkte neue Höchststände erreicht. Gut, der DAX hat zum zweiten Mal einen alten Höchststand erreicht, aber im Prinzip ist es außerordentlich gut in 2019 an den A-Märken gelaufen. Auch global. Will heißen, die Fallhöhen sind wirklich hoch, besonders in USA.

Die Kurse für Festverzinsliche in D, der Eurozone und auch den USA gehen seit September/Oktober 2019 zurück, die Renditen für Staatsanleihen steigen. Was die Kurse angeht, geschieht auch das auf einem äußerst hohen Niveau, die Fallhöhe ist entsprechend. Die Situation kann man als "interessant angespannt" bezeichnen, denn die aktuelle Bewegung hat das Zeug zu einer Zinswende in 2020 zu führen. Das will keiner anerkennen, kann aber passieren. Wobei man bei Zinswende mit langsamen Fortschritt oder Zinsschock mit plötzlichen Kursrutsch unterscheiden sollte.

Auf der Währungsseite war das Jahr 2019 im Prinzip langweilig. Die wichtigsten globalen Währungen bewegten sich schön seitwärts, es kam daher nichts Trendiges heraus. EURGBP war aufgrund der BREXIT-Thematik spannend, aber außer Spesen war nichts gewesen. Die türkische Lira wurde als Kontroll- und Steuerungsinstrument benutzt. Wenn Präsident Erdogan nicht auf Linie bleibt, verliert die TRY schnell an Wert. Das macht Herr Trump perfekt. Ich dachte beim polnischen Zloty könnten wir etwas Besonders sehen. Da war aber auch nichts. Im Moment scheint der Russische Rubel zum USD stärker werden zu wollen. Das ist spannend, es muß aber auch nachhaltig sein. Die Währungsmärkte hat man sehr gut im Griff. Kein Wunder, da darf es zu keinen Verwerfungen in den FIAT-Geld-Bewertungen untereinander kommen. Was für eine Illusion.

Gold und Silber haben in 2019 positiv performt, dafür waren die Jahre davor eher mager. Was es in 2020 braucht ist ein finaler Preisausbruch nach oben, denn dürfte es für die Preise kein Halten mehr geben. Ähnliches gilt für den Platinpreis und bei Palladium wurde in 2019 mit knapp 2.000 USD ein neues Allzeithoch erreicht. Im Moment sehen wir eine Korrektur, aber vielleicht geht es nächstes Jahr weiter. Kurzum, wenn die Preise nach oben ausbrechen ist was los, weil dann die anderen Märkte fallen werden.

Kaum bemerkt schleicht sich der Ölpreis auf Tagesbasis nach oben. Dies könnte auf monatlicher Basis auf einen Preisausbruch ebenfalls nach Norden hindeuten.

Immobilien? "Ein gute Performance liegt im günstigen Einkauf", heißt es. Im Moment kauft man eher eine magere oder gar Null-Performance ein. Die Immobilienpreisblase läßt sowieso Dampf ab, falls die Zinsen steigen sollten. Oder etwas anderes eintrifft. "Mietendeckelungen", "Enteignungen" und was weiß ich. Die Politiker sind gierig. Bei immobilien kann jeder Laie seinen Senf dazu geben.

Soweit ein kurzer Überblilck. Falls sich bestimmte Szenarien im kommenden Jahr weiterentwickeln oder Crashiges kommt weiß man zumindest, was man zu tun hat.

13:00 | mm: Jens Ehrhardt: Das erwarte ich vom Börsenjahr 2020

Wie bereitet sich ein Börsenguru aufs kommende Jahr vor? Wir fragen nach beim #Vermögensverwalter Jens Ehrhardt. Er verrät uns, wie er die aktuelle Stimmung anhand von Indikatoren wie der #Put-Call-Ratio einschätzt und ob er bereits eine Euophorie unter den Börsenprofis feststellt. Welche Märkte er in Zeiten von #Negtivzinsen favorisiert: Beispielsweise findet er Japan nach wie vor interessant und widerspricht den Crash-Propheten, die das Land immer wieder kritisieren. Aber er nennt auch die Risiken und glaubt an eine entscheidende Kraft an den Märkten, die mal wieder alles beeinflussen könnte ...

09:31 | gs: Wird Mexiko ein "failed state"? Was sollten Anleger beachten?

Vor Kurzem stellte Jim Rickards ein Update zur Verfügung und erwähnte, daß Mexiko ein gescheiterter Staat werde. Die Organisation für wirtschaftliche Zusammenarbeit und Entwicklung definiert einen fragilen Staat als einen, der "nicht in der Lage oder willens ist, die für die Armutsbekämpfung, die Förderung der Entwicklung, den Schutz der Bevölkerung und die Achtung der Menschenrechte notwendigen Funktionen zu erfüllen."

Zufälle gibt's! Heute Nacht im Aprés zur besinnlichen Weihnachtsfeier hat mein Vater diesen nicht sehr weihnachtlichen Kracher gespielt und jetzt, 5 Stunden später, ist das der erste Artikel, der uns zugesandt wurde! TB

23.12.2019

16:53 | focus: Boeing-Chef Muilenburg wirft hin - Handel mit Aktien ausgesetzt

Noch vor dem Börsenstart an der Wall Street ist der Handel mit Boeing-Aktien ausgesetzt worden. Kurze Zeit später war klar, warum: Der Vorstandschef des US-Luftfahrtriesen, Dennis Muilenburg, tritt im Zuge der Krise um den Flugzeugtyp 737 Max zurück.

21.12.2019

13:10 | Der Bondaffe "Der nächste Gap-Wahnsinn"

20.12.2019

12:28 | kurier: Wegen Niedrigzinsen: Große Löcher in europäischen Pensionskassen

Stresstest der Aufsicht EIOPA: Bei widrigem Börsen-Szenario könnten in Pensionstöpfen plötzlich bis zu 216 Mrd. Euro fehlen.

Nein, echt, wirklich? Die Unverfrorenheit des Kurier-Artikels besteht allerdings darin, den Anstieg der Zinsen als einen "Markt-Schock" zu bezeichnen. Wenngleich dieser Begriff formal korrekt ist, ist er für einen Zeitungsartikel unbrauchbar, weil damit unterstellt wird, der Markt würde diese Werte vernichten, obschon der absurde Wertanstieg in den vergangenen Jahren der Null- und Negativzinspolitik der EZB anzulasten ist. AÖ

11:13 | cash: Börsen an den Feiertagen: Wo gehandelt wird, wo nicht

Die Bundesregierung hat dem Untersuchungsausschuss des Bundestags zur Berateraffäre des Verteidigungsministeriums eröffnet, dass ein zentrales Beweismittel vernichtet wurde. Die Daten auf dem Mobiltelefon der ehemaligen Ministerin Ursula von der Leyen (CDU) seien bereits im August gelöscht worden, sagte Markus Paulick, stellvertretender Beauftragter der Regierung für die Aufklärung der Affäre, den Abgeordneten nach WELT-Informationen in vertraulicher Sitzung. Das Parlament hatte zuvor die Einstufung des Handys als Beweismittel beantragt. Im Raum steht nun der Vorwurf der unerlaubten Aktenvernichtung.

19.12.2019

12:38 | bielmeiersblog: Sorgenfreie Aktienmärkte oder Übermut tut selten gut

Die Marktstimmung hat sich zuletzt sehr verbessert, wie unser DZ BANK Börsenbarometer zeigt. Nachdem das Sentiment über 2019 hinaus immer wieder durch die drei großen Risikofelder Handelskrieg, Brexit und Italien belastet war, zeigten sich bereits Ende Oktober Zeichen der Entspannung, als zum einen die Notenbankpolitik noch expansiver ausgerichtet wurde und zum anderen aus Washington Signale zu vernehmen waren, dass eine Teileinigung im Handelsstreit mit China wahrscheinlicher wird. Zwar kühlte sich die Stimmung in den darauffolgenden Wochen wegen des fehlenden Newsflows wieder leicht ab. Mit dem Wahlsieg von Johnson und damit einer sinkenden Unsicherheit bezüglich des Brexits sowie der Ankündigung aus Washington, dass eine Teileinigung im Handelsstreit zur Unterschrift bereitliegt, ist die Börsenstimmung nun deutlich in die Höhe geklettert. Das aktuelle Niveau ist vergleichbar mit der Stimmung Ende 2017, als Konsens am Markt darüber herrschte, dass die Zinsen lange nicht steigen werden, die Volatilität stetig sinken wird und alle Portfolien auf Risiko ausgerichtet waren. Die Sorglosigkeit der Marktteilnehmer wurde bereits wenige Wochen darauf bestraft. 2018 wurde das schwächste Börsenjahr seit der Finanzkrise.

Dank der Verstärkung der expansiven Geldpolitik in den vergangenen Monaten entkoppeln sich die Börsen wieder stärker von der realwirtschaftlichen Entwicklung bzw. den realwirtschaftlichen Erwartungshaltungen. Das ist letztlich ein weiteres Indiz dafür, dass die Zentralbanken immer mehr Gefangene ihrer eigenen Politik werden. AÖ

18.12.2019

19:01 | Die Leseratte "Mietendeckel"

Statt das Ergebnis längst eingereichter Klagen gegen den Mietendeckel abzuwarten, preschen die Grüninnen weiter vor und verlangen, der Staat möge doch bitte die Planwirtschaft in Bezug auf Immobilien auf das gesamte Bundesgebiet auszuweiten. Welchen Teil des kleinen Einmaleins haben die nicht verstanden? Wenn ich 3 Mio zusätzliche Menschen in ein Land hole, dann fehlen Wohnungen in den Dimensionen einer Großstadt. Wenn ich deren Bau jahrelang nicht mal plane, sondern im Gegenteil durch bescheuerte Maßnahmen die Neubautätigkeit behindere, dann steigt die Wohnungsnot und damit die Mieten. Dagegen hilft alles "Deckeln" der Mieten nicht, die Wohnungsnot bleibt. Es hilft den Städten auch nicht, Grundstücke enteignen zu dürfen, wenn sie nicht das Geld haben für die Erschließung und den Bau von Sozialwohnungen. Und was die Milieuschutzgebiete angeht: Auf der einen Seite kann den Grüninnen die Veränderung der Zusammensetzung der Bevölkerung nicht schnell und weit genug gehen - aber auf der anderen Seite wollen sie für bestimmte Stadtviertel genau das verhindern und eine Art romantischen "Artenschutz" für die dort wohnenden einführen. Gehts noch? Durch die vielen Zuzüglicher ist ein - von den Grüninnen selbst verschärfter - Verdrängungswettbewerb entstanden, der sich halt durch alle Bereiche des Lebens zieht, auch durch die Wohnviertel. Wenn ich das eine begrüße, muss ich auch das andere hinnehmen!

https://www.journalistenwatch.com/2019/12/18/oberwasser-gruene-recht/

13:58 | welt: Dieser Boom ängstigt ganz Europa

Die unerwünschten Nebenwirkungen der Nullzinspolitik der Europäischen Zentralbank (EZB) sorgen in Brüssel zunehmend für Sorgen. Die EU-Kommission warnt in einem Bericht davor, dass die Immobilienpreise in vielen Mitgliedsländern in den vergangenen Jahren gefährlich stark gestiegen und die Bewertungen den Fundamentaldaten enteilt seien. Die Brüsseler Behörde fürchtet offenbar, dass sich europaweit eine Hauspreisblase aufbläht – deren Platzen die wirtschaftliche Stabilität auf dem Kontinent gefährden könnte.

17:03 | Der Ungarn-Korrespondent

Achaaaaa (Die Brüsseler Behörde fürchtet offenbar, dass sich europaweit eine Hauspreisblase aufbläht). So so, die Immoblase könnte also platzen und das ist in Brüssel jetzt erst aufgefallen?

Vielleicht müsste man in Brüssel mal Bescheidgeben, dass die Blase an den Aktienmärkten, Anleihenmärkten etc. von der EZB aus kommt und dessen Finanzpolitik daran schuld sei.

17.12.2019

17:00 | faz: Atomkraft soll nur fast als grün gelten

Der Streit über die künftige Definition „grüner“ Finanzprodukte in der EU ist vorerst beigelegt. Nach einigem Hin und Her haben sich die Unterhändler der EU-Mitgliedstaaten und des Europaparlaments in der Nacht zum Dienstag in Straßburg auf einen Kompromisstext geeinigt, dem auch Frankreich zustimmen kann. Damit sollte in der Sitzung der EU-Botschafter an diesem Mittwoch die notwendige qualifizierte Mehrheit der Mitgliedstaaten erreicht werden.

Frankreich setzt sich durch und nicht nur annähernd! Übrigens ein Abo bei b.com ist ein sehr nachhaltiges und steirergrünes Investment. Es ist sowas von grün ... grüner gehts nicht mehr. Zeichnen Sie Abos und ihre Nachbarn werden steirergrün vor Neid. TS

P.S.: Vogelfutter ist auch aus und nicht nur annähernd.

15.12.2019

17:18 | BO: Volltreffer 2019 - Wohin geht der DAX 2020?

Liebe Börsenfreunde, blicken wir zunächst ein Jahr zurück. Im Dezember 2018 befand sich der deutsche Aktienindex (DAX) im freien Fall und schloss das Jahr bei 10.500 Punkten - mit einem satten Minus von 18,3 %. Der Brexit, die politische Situation in Italien, Handelskrieg und Wirtschaftsabschwächung verunsicherten die Anleger. Viele folgten dem Ratschlag ihrer Börsenberater und verkauften ihre Aktien. Grund genug für uns als überzeugte Antizykliker eine Gegenposition einzunehmen. In meiner letzten StarInvest als Vorstand von StarCapital ("Wo steht der DAX Ende 2019") vom Dezember traf ich einige bemerkenswerte Aussagen:

Für 2020 gilt .... treffer .... versenkt! TS

13.12.2019

14:33 | Der Bondaffe: Bullshit Top

Ein versierter Charttechniker sagte mir, die Gesamtformation heißt "Bullshit Flag" mit dem "Bullshit Top" als Spitze.

12.12.2019

13:32 | Der Bondaffe "Nix geht mehr, auf WAS warten die denn?"

... auf "the big one?" TB

11.12.2019

12:26 | sentimentrader: Investors Are Leaving As Black Swan Risk Rises

Investors have pulled hundreds of billions from equity funds in 2019, despite large gains in the funds. Because the gains have been so large, the outflows are small as a percentage of total assets.

Ein Black-Swan-Ereignis ist nach Nassim Taleb ein solches, dass selten und extrem unwahrscheinlich ist, und noch dazu schwerwiegende Konsequenzen nach sich zieht. Für ein solches Ereignis ist es also typisch, dass das überwiegende Gros der Betroffenen am falschen Fuß erwischt wird. Die wenigen Zeichen, die auf ein derartiges Ereignis hindeuten mögen, sind also mit großer Achtsamkeit zu lesen, zunächst einmal auch aufzuspüren. Man kann also nur versuchen, möglichst nicht zur großen Masse der am falschen Fuß Erwischten zu zählen, auftreten werden solche Ereignisse jedoch immer wieder. AÖ

12:09 | fmw: Blasen an den Märkten: so entstehen sie!

Der Kabarettist Chen Meyer erklärt anschaulich und lustig, wie man aus einem aussichtslos scheiternden Geschäftsmodell einen ganz großen Boom erzeugen kann. Und fast noch lustiger ist, dass genau das derzeit wieder passiert (so zum Beispiel im amerikanischen Autosektor mit Kreditpaketen und subprime loans) – aber diesmal wird es sicher ganz anders enden. Ganz sicher!

12:21 | Leser-Kommentar

Und wenn man die besagten "Fuselanleihen" nun durch "New Green Deal-Anleihen" ersetzt, versteht man sofort wo aktuell die Reise hingeht...

08:11 | gs: NASDAQ verkaufen - Gold kaufen

Volksbetrug durch Regierungen und Zentralbanken hat eine lange Geschichte, und der 15. August 1971 markiert dabei nur eines von vielen Ereignissen. Historisch betrachtet, hat die Elite das Volk schon immer betrogen. Doch die unverantwortlichen Taten von Führungen lassen sich nie verbergen, weil sie am Ende immer zum Scheitern verurteilt sind.

10.12.2019

10:11 | gr: Goldman Sachs: Gold ist besser als Staatsanleihen

Die Abkehr vieler Zentralbanken vom US-Dollar ist für Goldman-Sachs-Manager Jeff Currie eines der stärksten Argumente dafür, Gold zu kaufen. Seine Kollegen erwarten einen Goldpreis-Anstieg auf 1.600 US-Dollar.

Meine Schwester würde jetzt sagen "Smartling, ha??" TB

10:45 | Der Ungarn-Korrespondent

die Arschkriecherei der Bänkster hat begonnen! Wen wollen sie auch noch vom Gegenteil überzeugen, der Kreis wird immer kleiner!

Ist das schon eine offizielle Ansage für Gold, mal sehen wie andere Bänkster den kommenden Goldpreis prognostizieren.

Ich meine die, die den Goldpreis Tagtäglich mani... "bestimmen", Citigroup, Morgan Stanley, HSBC, Nova Scotia, Société Générale. Also alle Kriminelle dieser Vereine. Ach ja, das zieht glaube ich nicht mehr: Gold wirft ja keine Zinsen ab! Ach sooo, aber auch keine Negativzinsen. Lach.

09.12.2019

11:30 | fmw: Insiderverkäufe erreichen Rekordniveau – Anleger aufgepasst!

Im September berichteten wir bereits, dass Insider im August zum fünften Mal in diesem Jahr in einem Monat Aktien für mehr als 10 Milliarden US-Dollar veräußerten. Insider, das sind Vorstände, Aufsichtsräte und andere hochrangige Mitarbeiter einer Aktiengesellschaft, deren Aktienkäufe und -verkäufe berichtspflichtig sind. Es liegt auf der Hand, dass diese Insider einen sehr genauen Überblick über die Geschäfte ihres Unternehmens haben. Steigen die Umsätze und die Gewinnmargen schneller als von den meisten Analysten erwartet, dann liegt es auf der Hand, dass Insider eher zum Kauf neigen dürften.

13:02 | Der Bondaffe zum grünen island-(Reverse)-Gap-Kommentar von gestern

vielen Dank, aber mit den typischen Formationen kenne ich mich nicht so aus. Ehrlich, ich habe es damals vor vielen Jahren aufgegeben.

Ich hatte einen Kollegen, der machte solche Formationsanalysen inbrünstig, das waren zig oder hunderte Formationen. Ich mochte ihn wirklich, ich habe sehr von ihm gelernt.

Er hatte das "Zauberbuch der Candle-Sticks-Formationen" (gibts nur in englischer Sprache, ich weiß den Titel nicht mehr). Aber da bin ich ein "fauler Hund" und so begnüge ich mich mit der Aussage "Gaps werden (fast immer) geschlossen". Und je übertriebener die Übertreibung, desto spannender wird es. Und hier beim S&P500 übertreibt man es wirklich.

07.12.2019

15:24 | Der Bondaffe "Gaps werden mit Gaps geschlossen"

Jetzt werden Gaps mit Gaps geschlossen. Keine Sorge, zum Schluß sind Gaps geschlossen, auch die falschen. Ansonsten ist das britsche Pfund durchaus stark ggü EUR. Vielleicht läßt man es aber nur stark werden um es später abstürzen zu lassen. Kennen wir auch schon. Die türkische Lira wäre wieder einmal zum Abschuss "bereit gestellt". Hat sich schon lange nichts mehr wirklich wichtiges Politisches getan, so daß man die politisch gewollte Meinungsbildung des Herrn E. über die Währung steuert.

Ich wil ja nicht unken, Bondaffe, aber zu meiner Zeit hat's das sehr oft gegeben. Die Formation heißt Island (Reverse) Gap, und hatte stets starke Aussagekraft! TB

15:14 | dje: DJE-Marktausblick 2020

Für das kommende Jahr 2020 sieht Dr. Jens Ehrhardt gute Aussichten für die Aktienmärkte. Die Börsen stehen klar auf Grün. Einen Grund dafür sieht Ehrhardt in der wieder expansiven Geldpolitik der US-Notenbank, die die schwächelnde US-Konjunktur stimulieren will. Ein anderer liegt im anhaltenden Wachstum Chinas.

06.12.2019

15:56 | fe: Aktien sind zu teuer

Diese Aussage liest man derzeit oft. Und es gibt tatsächlich viele Aktien, die zu teuer sind. Dennoch ist sie sehr pauschal. Wachstumsaktien wie Visa oder Apple sind in der Tat zu teuer aber die lange vernachlässigten Value Aktien bieten noch das ein oder andere Schnäppchen, wie ich gleich zeigen werde.

13:14 | welt: Die 14-Jahre-Regel macht Aktienbesitzer zu den klügeren Deutschen

Die Bundesbürger verspielen Renditechancen und riskieren Altersarmut, weil sie sich nicht an die Börse trauen. Dabei muss man für den Wertpapierkauf viel weniger Wissen als angenommen. Und eine Regel widerlegt sogar die Angst vor dem hohen Risiko.

Der nächste Artikel der Reihe "Wenn die Deutschen doch an der Börse investierten, gäbe es keine Probleme mehr". Ich bin schon auf so einen Artikel in Österreich gespannt, nur müsste dieser Artikel hinzufügen, dass Gold in den vergangenen 30 Jahren sogar den ATX geschlagen hat. Auf Deutschland bezogen hat der DAX mit einem Durchschnittsgewinn von 7,4% Gold, das im Schnitt um 4,6% zulegen konnte, zwar übertroffen, allerdings sind das die Zahlen vor Abzug der Steuern. AÖ

12:44 | dadat - marktinfo: S&P 500 – Wird der Index manipuliert?

Trump und sein Apparat: Hinsichtlich des Timings negativer Meldungen nutzen sie m.E. charttechnische Hürden in den Indizes. Sie spielen die Klaviatur der Strafzölle und Sanktionen.Was wir sehen, ist ein Krieg, ein Handelskrieg zwischen 2 Großmächten um die Poleposition! Und es wird mit allen Mitteln gekämpft. Zum Glück spielt sich das auf wirtschaftlicher Ebene ab und es fliegen keine Bomben. Warum fährt die US Administration diese Strategie? Sie schirmen die US Realwirtschaft und den US Aktienmarkt bislang erfolgreich vor richtig großen Turbulenzen ab.

Tonfall und Wortwahl sind zwar einer Analyse mitunter unwürdig, augenöffnend ist die Analyse aber auf jeden Fall. AÖ

10:27 | welt: Größter Börsengang aller Zeiten - Aramcos Aktien 4,7 mal überzeichnet

Das saudische Ölunternehmen Aramco hat den Ausgabepreis seiner Aktien festgelegt und steht vor dem größten Börsengang aller Zeiten. Der endgültige Ausgabepreis liege bei 32 Riyal (8,50 US-Dollar/7,70 Euro), teilte das Unternehmen mit. Das ist im oberen Bereich der Spanne. Damit würde das staatliche Unternehmen mit 1,7 Billionen Dollar bewertet. Kronprinz Mohammed bin Salman hatte ursprünglich zwei Billionen Dollar anvisiert.

Ok, Saudi Arabien hat finanzielle "Probleme" und muß das Familiensilber verkaufen. Rätselhaft sind mir trotzdem der Zeitpunkt und auch die Art und Weise des Verkaufs. Dass man ausgerechnet jene Schiene benützt, in der die Anhänger der "Feindesreligion" das Sagen haben, verwundert! TB

04.12.2019

15:02 | danisch: Wohnungsmarkt nach der Methode Hedgefonds?

Ist das der Grund für den Wohnungsmarkt? Ich hatte doch die Frage aufgeworfen, ob George Soros ein doppeltes Spiel spielt, nämlich einerseits in den Wohnungsgesellschaften drin hängt, die wegen eigentlich sinkender Bevölkerungszahlen vor sinkenden Mieten, Wertbilanzen und Erträgen gestanden hätten, und andererseits hinter dieser Migrationsnummer, die hier für eine Marktverknappung steht und die Preise und Mieten stark ansteigen lässt. Immobilien als kurzzeitiges Hedgefonds-Investment? Aufkaufen, ausschlachten, abstoßen?

15:30 | fmw: Wohnungsbau in Deutschland steht vor einem Riesenproblem! TB

13:04 | bielmeiersblog: Bewertung der Aktienmärkte klettert

Das Bewertungsniveau der Aktienmt immer höherärkte ist deutlich angestiegen. Innerhalb der letzten 15 Jahre lag das Kurs- Gewinn-Verhältnis (KGV) des DAX nur Anfang 2015 höher, als die EZB erstmals Anleihen am Markt kaufte. Hier zeigt sich eine interessante Parallele, da die EZB im November, nach kurzer Pause, das Anleihekaufprogramm reaktivierte.

Daher fördert die Nullzinspolitik in Kombination mit der Quantitativen Lockerung die Ungleichheit in der Gesellschaft, weil der ehemals mit einem Risiko verbundene Aktienbesitz zu einem - nahezu - risikolosen Investment geworden ist. AÖ

12:47 | focus online: Vorbehalte und fehlendes Wissen: Was die Deutschen vom Aktienkauf abhält

Woher kommt die Angst der Deutschen vor Aktien? Was schreckt Anleger vom Einstieg ab? Sind es Vorurteile, althergebrachte Klischees oder einfach nur Risikoscheue gegenüber Aktienanlagen? Das hat jetzt ein Forschungsteam der Frankfurt School of Finance & Management (fsf) im Auftrag der Deutschen Börse AG untersucht. Dabei kamen einige erstaunliche Fakten zutage.

Die Serie an Artikeln, die den Sparern in Deutschland und Österreich das Aktieninvestent schmackhaft machen wollen, reißt nicht ab. Jetzt, da die Null- und Negativzinsen zur neuen Normalität werden, scheint die Gunst der Stunde günstig, die bekannt risikoaversen Deutschen und Österreicher an die Börse zu locken. Wohlgemerkt, gegen Aktienbesitz ist grundsätzlich natürlich nichts einzuwenden. Ob für Otto Normalverbraucher Aktien- und Fondsbesitz tatsächlich besser sind als ein Sparbuch, wage ich aber zu bezweifeln. AÖ

14:53 | Maiglöckli

oh, oh, oh, langsam wird es Zeit, sich von der Börse zu verabschieden. Berichte über Börse in den großen "Leid-Medien" sind immer gute Kontraindikatoren.

16:01 | Der Bomdaffe

Was soll man sagen? Zum Schluß werden immer viele Dumme gesucht, die zu Höchstpreisen kaufen und die Märkte liquide halten. Der Anstieg und der Aufwärtstrend begann im März 2009. Das ist lang, sehr lang, ein heißes Eisen. Der M-DAX beispielsweise hat sich nahezu versiebenfacht.

03.12.2019

20:40 | ke: Die Crash-Bombe explodiert bald!

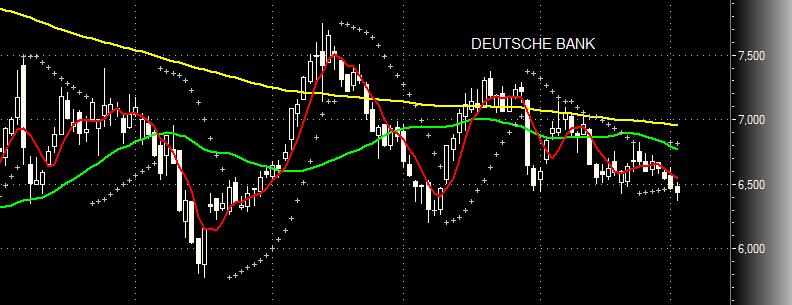

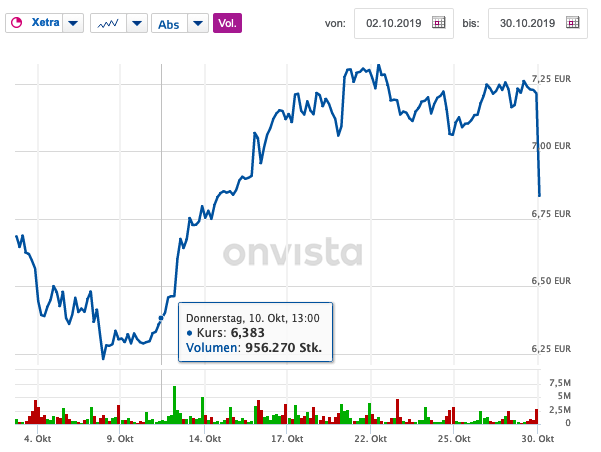

13:57 | Der Bondaffe "Deutsche Bank - Heimlich still und leise schmiert der laden ab"

02.12.2019

19:41 | ntv: Trump twittert - Dax schmiert ab

US-Präsident Trump beweist immer wieder, welche massive Wirkung 280 Zeichen haben können. Auf Twitter kündigt der Staatschef an, Strafzölle auf Aluminium- und Stahlimporte aus zwei Ländern zu erheben. Im deutschen Aktienhandel schlägt die Nachricht hohe Wellen.

01.12.2019

18:30 | Der Bondaffe zu gestern 19.31 - zu: In Chinas Finanzsystem beginnt etwas ernsthaft zu brechen

Da bröselt bzw. bricht was vor sich hin. Ob es zum Zusammensturz reicht ist schwer zu sagen. Aber prickelnd sieht es momentan nicht aus.

16:50 | ET: Mietendeckel dient zur Verstaatlichung von Wohnraum und sprengt das Mietspiegelsystem

Die Leseratte

Hier wird anhand des Mietendeckels noch mal gewarnt vor der linken Berliner Stadtregierung. Dieser Eingriff in die Marktwirtschaft schade nicht nur den Vermietern, sondern auch den Mietern, denn die Vermieter würden jetzt doch nicht plötzlich an Arme, Benachteiligte oder Migranten vermieten, nur weil diese sich jetzt die Wohnung leisten könnten. Wenn die Vermieter keine anständige Rendite mehr erzielen können, werden sie bei der Wohnungsvergabe erst recht solvente Mieter bevorzugen sowie solche, die voraussichtlich wenig Probleme machen, sprich: Zivilisierte Mieter, die Haus und Wohnung schondend behandeln. Je weniger Vandalismus und Schäden, umso weniger Renovierungskosten. Zudem sind niedrige Mieten ein Pull-Effekt, der noch mehr Menschen nach Berlin locken und die Situation am Wohnungsmarkt verschärfen wird, statt sie zu entspannen.

Ein wichtiger Gesichtspunkt, der bisher nicht im Fokus war: Nach den 5 Jahren kann man den Mietendeckel nicht einfach aufheben und zur Mietspiegelpolitik zurückkehren, weil sonst sofort deftige Nachholeffekte drohen. Der Mietendeckel bedeutet also einen dauerhaften Eingriff in den Markt! Über die Verunsicherung potenzieller Investoren wurde schon geschrieben, die ersten Effekte zeigen sich bereits, der Neubauzahlen gehen zurück! Auch bei den Renovierungen/Moderniesierungen schlägt es bereits durch, was in beiden Fällen wiederum Auftrags-Einbrüche bei den entsprechenden Handwerkern bedeutet, sie rechnen mit ca. 25 %! Es zeigt sich ein Dominoeffekt, der sich auf die gesamte Wirtschaft in ganz Berlin auswirken wird! Und noch etwas wird befürchtet: Dies könnte erst der Einstieg in weitergehende Eingriffe in sämtliche Bereiche der Wirtschaft sein!

29.11.2019

14:13 | Der Bondaffe ist gespannt

Bund-Future und DAX-Future - jetzt bin ich schon gespannt, wie sich diese Konstellationen auflösen.... geht es schnell rauf oder geht es schnell runter? Hochspannung pur.

27.11.2019

17:13 | nzz: Hindenburg-Omen könnten das Finale des laufenden Jahresend-Rallys am Aktienmarkt ankündigen

Das Aktienjahr 2019 verläuft ausgezeichnet. Führende Indizes wie Dow Jones, DAX und SMI sind rund 25% gestiegen. Allein seit Oktober haben diese Leitbarometer fast 10% zugelegt. Das Jahresend-Rally ist in vollem Gang. Beobachter trauen den Kursen von hier aus aber nicht mehr viel zu. Es mehren sich sogar die Warnzeichen.

b.com-Bildungsservice - ard: Hindenburg-Omen

- Die tägliche Zahl der neuen 52-Wochen-Hochs und der neuen 52-Wochen-Tiefs an der NYSE müssen sich beide oberhalb von 2,2 Prozent der an dem Tag an der NYSE gehandelten Werte befinden.

- Der gleitende Durchschnitt der vergangenen zehn Wochen an der NYSE steigt (manchmal wird auch der 50-Tage-GD betrachtet).

- Der McClellan Oszillator ist an diesem Tag negativ.

- Die Zahl der neuen 52-Wochen-Hochs darf nicht mehr als zweimal so groß sein wie die Zahl der neuen 52-Wochen-Tiefs.

08:08 | fuw: Unsafe Haven

Mit vermeintlich sicheren Anlagen wie Gold und Nestlé-Aktien fahren Investoren derzeit Verluste ein.

Kryptos doch auch - allerdings hatten beide (sowohl EMs ls auch kryptos) einen tadellosen Sommer bzw. Frühling! TB

26.11.2019

13:58 | Der Bondaffe: "Überall eine gewisse Ruhe - nur vor was?"

Das ist nicht nur auf die Goldpreisentwicklung bzw. den kurzfristigen Goldpreisverlauf beschränkt. Hier ein herausgepicktes, gutes Beispiel: der Bund-Future. Im Prinzip passiert hier schon seit vier Wochen nix. Bei den meisten Aktienkursindizes und Währungen ist es genau so. Das ist auf jeden ein Fall eine "gewisse Ruhe". Nur vor was?

08:24 | dc: Berlin verkauft 2015 6000 Wohnungen für 375 Mio - Jetzt kaufen sie die Wohnungen zurück

Kommentar des Einsenders

Ein Paradebeispiel dafür, wenn man den Sozialisten u/o Grüne/Linke "Wirtschaftskompetenz" zugesteht! Heute Berlin, morgen Wien, übermorgen ...? Das täglich Leid der Menschen spitzt sich zu und immer noch gibt es genug Deppen, die diese Vollpfosten in ihre Ämter wählen! Welcome - für diese Meisterleistung, und so etwas im Jahr 2019!? Das System frisst seine Kinder!

17:41 | Leser-Kommentar

Und da sage noch jemand, in Berlin könne man kein Geld mehr mit Immobilien verdienen. Wobei sich beim Blick auf die Namen der Aufsichtsratsmitglieder des Käufers/Verkäufers https://www.ado.properties/websites/ado/German/9000/impressum.html die

Frage stellt, ob der Rückkauf nicht eher eine Tributzahlung ist.

25.11.2019

12:28 | fuw: Die Anatomie der Aktienhausse

Nichts scheint den Aktienanlegern gegenwärtig die gute Laune verderben zu können – weder der weiterhin ungelöste Handelskonflikt noch die durchzogenen Signale aus der Konjunktur. An Wallstreet klettert das Leitbarometer S&P 500 von einem Rekord zum nächsten. Und selbst der europäische Referenzindex Stoxx 600 befindet sich kurz davor, sein Höchst aus dem Jahr 2015 zu überschreiten.

09:30 | MMNews: Börsen: Rally statt Crash?

Die Aktienmärkte streben neuen Rekordständen zu trotz Untergangswarnungen. Wie passt das zusammen? Immer mehr Anleger stürzen sich in ETFs statt in Fonds. 6 Billionen Dollar sind in ETFs reingeflossen. Das treibt die Kurse.

Börsen sollten der Finanzierung von Firmen dienen, die dann Jobs und Produkte bieten von denen die Allgemeinheit profitiert.

Mit tatkräftiger Hilfe von Zentralbanken hat sich hier leider etwas verschoben: nun steigen die Kurse der Börsen und die Konten einiger weniger auf Kosten vieler, die Anzahl der Jobs jedoch nicht. Nicht im Sinne des "Erfinders"! TB

24.11.2019

15:52 | sputnik: Alexanderplatz: Russischer Projektentwickler baut Berlins höchsten Turm

Der russische Projektentwickler Monarch baut am Berliner Alexanderplatz den ersten 150-Meter-Wohnturm. Am 27. November soll es losgehen. Der erste Spatenstich wird in Anwesenheit von Berlins Bürgermeister Michael Müller erfolgen. Das teilte das Unternehmen am Freitag mit.

Kommentar der Einsenderin

Hoffentlich haben sich die Architekten gründlich mit dem Baugrund vertraut gemacht. Schon Andreas Schlüters Münzturm ist daran gescheitert. Berlin ist nicht Manhattan und hat keinen Granitsockel, sondern steht auf Sand und Morast.

Meinen Sie das politisch oder eh geologisch? TB

13:08 | GS: Spiel mit dem Anleihenfeuer

Am Kapitalmarkt brodelt es gewaltig. Zum Beispiel wurden in diesem Jahr schon Euro-Unternehmensanleihen im Wert von gut 410 Milliarden Euro emittiert, so viele, wie in diesem Zeitraum noch nie. Das ist in erster Linie darauf zurückzuführen, dass Großanleger während des jetzigen Stadiums niedriger Zinsen händeringend nach rentierlichen Alternativen suchen. Schließlich will man den Kunden aus dem Lager der Fonds und Versicherer für 2019 keine negativen Jahres-“Renditen“ präsentieren - ein fataler Fehler, wie sich bereits im nächsten Jahr zeigen dürfte.

23.11.2019

08:26 | Der Bondaffe "60% als Inflationsabgleich von gestern"

Das läßt einen schon schmunzeln. 60% Aktien als Inflationsausgleich eines Gesamtportfolios, da es keine Zinsen mehr gibt. Das ist schon ein bisserl viel. Ist das milchmädchengerechntet? Wenn die Aktien aber fallen, was wäre das dann? Ist das dann ein "negativer Inflationsausgleich oder ein "positiver Deflationsausgleich"? Natürlich ist das geschickt konstruiert, weil die Edelmetallposition im Fall der Fälle wie eine Versicherung wirkt und die Verluste der Aktien durchaus übertreffen kann.

Man muß sich wohlfühlen mit seinen Investments und angesichts der wirtschaftlichen Gesamtentwicklung hier im Land und global gesehen, dürfte die Dividendenrendite des Aktienportfolios recht niedrig werden. Wie unlängst hier geschrieben wurde, hat das Gespenst eines "maximalen Negativzinssatzes" auf Guthaben erst den Raum betreten, was Gott sei Dank bei einer Null-Prozent-Dividenenrendite nicht vorkommen kann, aber über einen "maximalen Kursverlust von 100 (Prozent)" kompensiert werden kann. Zumindest sollte die Edelmetallposition auch Währungsverluste kompensieren, falls diese auftreten.

So kommt es wohl auf die treffsichere Auswahl der Aktien an, aber das sind so viele. Da kann ich als "Bondaffe" den Stab nur an die "Aktienaffen" übergeben und der Entwicklung auf dem Beobachterposten zusehen.

16:45 | Leser-Kommentar

Mir ist schon klar, dass Aktien die riskantere Strategie gegenüber Gold ist. Aber nicht viel riskanter, denn wer wird all die Güter produzieren, die auch nach dem Crash benötigt werden? Die Unternehmen von heute. Wer glaubt dass wir wieder in Höhlen leben werden, dem wird auch Gold nicht viel nutzen.

Niemand glaubt, dass wir in Höhlen leben werden - zumindest nicht in der Redaktion! Aber seine lebenlang angesammelte Produktivität sollte man nicht leichtfertig im Papiergeldgrab versenken. 11 Jahre Aktien-Hausse sollten dann auch einmal reichen! Natürlich könnt's noch weitergehen (bei der Kreativität in der Insolvenzverschleppung des Systems) dennoch das Risiko, dass Aktien fallen könnten steigt von Quartal zu Quartal und ist höher als jenes bei Gold, oder! TB

Dazu passend - wsj: Bridgewater Makes $1.5 Billion Options Bet on Falling Market! TB

22.11.2019

15:20 | fe: Der Finanztipp von bachheimer.com, goldseiten.de, hartgeld.com, Weik & Friedrich, Markus Krall usw.

Die genannten Websites und Personen sind alle pro Edelmetall eingestellt. Man soll einen ganz signifikanten Teil seines Vermögens in Gold und Silber investieren, da dies das eigene Vermögen vor Inflation und Krisen schützt usw. Der typische Deutsche hat sein Vermögen auf Bankkonten und ähnlichen Anlagen. Ich finde dies sehr schade, da es dort aktuell keine Zinsen gibt und das Geld durch die Inflation jedes Jahr weniger wird. Dies ist mittel- bis langfristig ein ganz erheblich negativer Effekt auf das eigene Vermögen. Zu Zeiten der D-Mark hat sich der Wert der D-Mark alle 23 Jahre halbiert. zu Zeiten des Euro? Es gibt hier noch keine verfügbaren Statistiken aber niemand den ich kenne, glaubt, dass der Euro eine stabilere Währung als die D-Mark ist.

21.11.2019

17:48 | Leser-Zuschrift "Softbank"

Habt Ihr auch als Kinder schon mal ein paar Mark verdient und seid mit Nachbar`s Hund Gassi gegangen ? Dann habt Ihr die Gelegenheit verpasst daraus ein Big Biz`ness zu machen. Was waren wir doch alle dumm. Heute geht das so :

Die Softbank betreibt einen "Vision Fund" dessen Geschäftsmodell ist es Start Up`s zu finden und diese so dermaßen mit Geld zuzuschei...n, daß sie in der Lage sind sämtliche Konkurrenten aus dem Markt zu drängen und so eine Monopolstellung zu erreichen.

https://edition.cnn.com/2019/09/27/tech/wag-dog-walking-softbank/index.html

Dank des Investment Grade Ratings sind nun auch Pensionsfunds / Lebensversicherungen in der Lage "für Uns"

dort Geld zu investieren. Einfach nur immer weiter monatlich einzahlen und dann später im Alter satt profitieren, wenn die Enkel als Subunternehmer für WAG WauWaus ausführen. Besser kann man heute 300 Millionen Dollar nicht mehr investieren ! Wäre doch gelacht wenn die QE Mrd nicht zu sinnvollen Investitionen und Wirtschaftswachstum führen würden.

08:00 | gr: US-Fonds kauft Gold für 31 Mrd. Dollar?

Spektakulärer Gold-Kauf in den USA – und keiner scheint es mitzubekommen? Ein großer privater US-Vermögensverwalter hat laut einer aktuellen Portfolio-Pflichtveröffentlichung Gold im Wert von angeblich umgerechnet 31 Milliarden US-Dollar gekauft. Zwar handelt es sich genau genommen nur um ein Gold-Derivat („Papier-Gold“). Das Investment wäre allerdings ein eindrucksvolles Statement. Hier die Details:

Zur Einordnung, der Fonds hat 7 mal soviel gekauft wie die Polen im Juli (100 t) - die Polen tatens physisch - der Fonds (fondstypisch) halt nur am Papier! TB

09:47 | Leser-Kommentar

Die Zusammenhänge welche Auswirkung haben könnten. In der Rubrik China wurden die Nachrichten von der FAZ gebracht. (06 36 h) Das Handeln der Parlamente in den USA könnte aber auch wiederum den Goldpreis beflügeln. Dies, weil es die Lösung des Handelskrieg zwischen den beiden Ländern wohl kaum beflügelt sonder eher zurückwirft. Dadurch könnte die wirtschaftliche Situation im Welthandel verunsichert werden, was gut für den Goldpreis wäre.

https://www.cash.ch/news/kommentar/aktien-schweiz-vorboerse-sorgen-ueber-den-handelsstreit-duerften-kurse-belasten-1436502

20.11.2019

19:30 | ET: Grüne beschließen „Bauwende“ und erklären das Einfamilienhaus für unerwünscht

Befürworter einer schwarz-grünen Regierungsoption werden nicht müde, die Grünen als zutiefst bürgerliche Partei darzustellen. Auf ihrem Parteitag haben diese jedoch nun einem weiteren Symbol bürgerlichen Lebens den Kampf angesagt: dem Einfamilienhaus.

20:05 | Leseratte

Braucht es eigentlich noch mehr Beweise, wie schizophren, hirnverbrannt und strohdumm die Grüninnen sind? Einerseits schon heute Wohnungsnot und Mietwucher beklagen und mit totalitären Rezepten bis hin zur Enteignung für Verbesserung sorgen wollen, gleichzeitig den rosa Elefanten verleugnen, der aus bis jetzt ca. 3 Millionen hereingeholten "Neusiedlern" besteht, die um weitere Millionen Afrikaner aufgestockt werden sollen; nach einer "gesamtgesellschaftlichen Anstrengung im Wohnungsbau" rufen - und dann den Flächenverbrauch bis 2035 auf null senken wollen? Kam die Idee dazu von Annalena? Im Grunde ist es logisch: Wenn die Steuerzahler keine Autos mehr haben dürfen, müssen sie alle in Megastädten leben, wo sie nebenbei natürlich auch besser unter Kontrolle sind.

Die meisten Menschen, die im Speckgürtel der Städte oder noch weiter raus auf dem Land Einfamilienhäuser bauen, tun das, um den städtischen immer mehr an Johannisburg erinnernden multikulturellen Slums zu entfliehen, um ihre Kinder nicht in Brennpunktschulen schicken zu müssen, um nicht in öffentlichen Verkehrsmitteln um ihr Handy, Geld, Leib oder gar Leben fürchen zu müssen - insbesondere als Frau, um deutsche Nachbarn zu haben und in einer bekannten Kultur leben zu können. Und sie tun es auch, "weil sie es können" (um unseren Finanzminister zu zitieren).

10:56 | gg: Repo Market Update: Bank Insolvency Secrets REVEALED!

Kommentar des Einsenders

hier mal ein Video mit Erklärungen, warum die Over-Night-Repos der FED immer größer werden und warum das natürlich kein QE ist :-)) Es sieht immer mehr danach aus, auch andere "Experten" weisen bereits darauf hin, dass hinter den Kulissen ein oder mehrere riesige Bailouts gescheiterter Großbanken/Entitäten stattfindet...Der VIX nähert sich übrigens seinen Tiefstständen, also wird es wohl bald mächtig scheppern...

Zur Veranschaulichung der passende Chart: VIX (S&P 500 Volatility)! TB

14:08 | Leser-Kommentar

man kann wohl davon ausgehen, dass die Nachfrage nach kurzfristigen Repos in den USA die letzten Jahre deutlich gestiegen ist. Bis diesen Sommer war wohl genügend Angebot vorhanden um die Nachfrage zu decken. Interessant wäre zu wissen, warum seitdem nicht mehr genügend Angebot vorhanden ist und die Fed massiv einspringen musste. Möglicherweise ist Misstrauen gegenüber den Schuldnern der Grund. Was wirklich die Hintergründe sind, darüber können wir nur spekulieren. Vielleicht weiß der Bondaffe mehr?

08:49 | Der Bondaffe "Ein Abwärtsschwung wär langsam überfällig"

....aber wir leben in besonderen Zeiten der Zentralbankenüberschußnotliquidität, die die Finanzmärkte überschwemmt. Dem kann sich auch der DAX nicht entziehen.

Der Bund-Future hat sich übrigens stabilisiert, genau auf der 200-Tage-Linie, schon merkwürdig und sehr auffällig :-) jetzt kommt scheinbar eine Korrekturphase. Schaun wir mal.

19.11.2019

08:03 | immowelt: 206 Häuser in Baden-Württemberg zum Kauf

Kommentar des Ensenders

Lothar Späth, Dein Ländle wird versteigert! Komm aus Deinem Rattenloch, Du Arbeitsplatzvernichter von Jenoptig, der Laden in Jena, der gehörte den Malochern und nicht Dir, Du Sackgesicht!

Kretschmann Dein Ländle wird Dir unter Grünarsch weg versteigert

18.11.2019

10:03 | fuw: SIX macht Milliarden-Angebot für spanische Börse

Die Schweizer Börsenbetreiberin SIX unterbreitet der spanischen Börsen- und Finanzmarktinfrastrukturgruppe Bolsas y Mercados Españoles («BME») ein milliardenschweres Übernahmeangebot. Kommt der Deal zu Stande, entstünde der drittgrösste Finanzmarktinfrastrukturanbieter Europas. Allerdings hat auch Euronext Interesse angemeldet.

Börsenfusionen - nichts besonderes heutzutag. Ich warte aber schon seit dem BREXIT-Votum auf eine Fusion der Londoner Börse mit jener aus Zürich! Da wäre die EU dann kapitalmarkttechnisch ein wenig abgemeldet! TB

08:04 | cash: Diese Aktien kauften Börsen-Gurus – und diese stiessen sie ab

Sogenannte Starinvestoren haben vieles gemeinsam: Sie haben finanziell längst ausgesorgt, bereits ein stattliches Alter erreicht und sind trotzdem weiterhin munter aktiv auf den Finanzmärkten. Zudem handelt es sich fast immer um Herren der Schöpfung. Und Privatanleger streben oft danach, ihr Erfolgskonzept kopieren zu wollen.

Keiner von denen kauft oder hält bachheimer.com - also gar so hoch kann deren Expertenstatus auch nicht (mehr) sein! TB

17.11.2019

11:11 | geolitico: Börsen vor dem Absturz

Während die Aktienindizes S&P 500 und NASDAQ 100 gerade auf neue Allzeit-Hochs gestiegen sind und viele Anleger davon ausgehen, dass dieser Kursanstieg niemals enden wird, notieren die meisten anderen Aktienindizes noch immer niedriger als vor rund zwei Jahren. Diese Feststellung trifft nicht nur auf den DAX und viele andere europäische Indizes zu, sondern auch auf zahlreiche US-amerikanische. Beispielsweise gilt sie für den US-Nebenwerte Index Russell 2000, der auf 2.000 Unternehmen basiert, den wichtigen US-Banken Index und den Dow Jones Transportation Average.

Alles logisch und verständlich. Dennoch: für jede mediale Absturzwarnung im Jahre 2019, ist der DAX um gefühlt 10 Punkte gestiegen! TB

16.11.2019

09:17 | handelsblatt: Wall Street erreicht neue Rekordhochs – Dow bricht die 28.000-Punkte-Marke

Ermutigende Signale im Handelsstreit haben die US-Börsen am Freitag auf neue Höchststände gehievt. Der Dow-Jones-Index der Standardwerte schloss 0,8 Prozent höher auf 28.004 Punkten. Der Dow nahm zunächst die Marke von 27.900 Punkten und schaukelte sich dann immer weiter hoch. In den Schlussminuten fiel mit 28.000 Punkten sogar noch die nächste Tausenderschwelle.

16:06 | Leser-Kommentar zu Ray Dalio von gestern

ja, es hat schon Recht, alles hängt am Zinsniveau. Wenn dieses deutlich steigt, dann gnade uns Gott. In Japan haben wir schon über 20 Jahre lang Zinsen nahe Null, das Ganze könnte also noch weiter so laufen wie bisher. Sollte, wie im Video beschrieben, die Inflation das Galoppieren anfangen, dann wird der Zins deutlich steigen müssen, um die Inflation zu kontrollieren. Das wäre dann das worst case Szenario. Ich weiß auch nicht, was kommen wird aber dieses und nächstes Jahr sehe ich zumindest in der Eurozone weiterhin Null- und Negativzinsen, also keine große Gefahr erst mal sichtbar.

15.11.2019

17:05 | gg: Ray Dalio: Discover His Shocking New Predictions

Kommentar des Einsenders

hier mal ein Video mit dem Prädikat besonders wertvoll, Ray Dalio (sehr erfolgreicher Hedgefond-Manager mit einem beeindruckenden Trackrekord) erklärt sehr prägnant wie das System Wallstreet/FED funktioniert mithilfe welcher Mechanismen das ganze gesteuert wird und was die Konsequenzen sind. Ich bin selber seit über 20 Jahren in der Finanzbranche beratend tätig, aber gerade deshalb entsprechend system-kritisch, deshalb tun manche Leser-Kommentare einfach nur weh. Vielleicht hilft dieses Video, ein wenig Licht ins Dunkle der Finanzmärkte zu bringen :

12:15 | cnbc: This is now the best bull market ever

The longest bull market in history is also the best ever. The current market boom, which started March 9, 2009, has enjoyed a whopping 468% gain for the S&P 500 through the first day of November, making this record-long bull run also the best-performing one since World War II, according to The Leuthold Group. The S&P 500, which eked out a record closing high Thursday, has soared 472% in this epic run.

Die massive Zuführung an Liquidität, wodurch die Bilanzsumme der Federal Reserve die 4-Billionen-US-Dollar-Marke wieder überschritten hat, hat die Börsen neuerlich beflügelt. Wie lange kann der Krug noch bis zum Brunnen gehen, bis er schließlich bricht? AÖ

12:55 | Leser-Kommentar

solange der Alpenökonom (Der Krug geht so lange zum Brunnen bis er bricht) und andere Schreiber (Lischen Müller, Hein Blöd) so pessimistisch sind, wird das nichts mit dem Crash am Aktienmarkt. Auch in meinem persönlichen Umfeld ist die Skepsis gegenüber Aktien sehr groß und solange das so ist, wird der Aktienmarkt weiter steigen. Es wäre auch mal ein Vergleich interessant, was in der EU in den letzten 20 Jahren stärker gestiegen ist, der DAX oder die Geldmenge. Ich schätze, die Geldmenge gewinnt hier. Außerdem hat der DAX keinen so langen Bullenmarkt hinter sich wie der S&P500, weil er vom Allzeithoch aus mehr als 20% zwischenzeitlich gefallen war und ab 20% Verlust ist es per allgemeiner Definition ein Bärenmarkt. Der aktuelle Bullenmarkt beim DAX läuft erst seit dem Tief Ende 2018, ist also noch nicht mal ein Jahr alt.

In den USA ist das etwas anders, denn dort haben über 50% der Bevölkerung Aktien oder Aktienfonds. Der Bullenmarkt läuft schon sehr lange und Kennziffern wie KGV und KCV weisen auf eine Überbewertung hin. Auch wenn man bedenkt, dass US Aktien einen Anteil von über 60% am MSCI World Aktienindex haben, weist dies auf eine deutlich Überbewertung hin. Aber auch dort herrscht Anlagenotstand und Aktien gelten als alternativlos und solange das so ist, wird auch der US-Aktienmarkt weiter steigen.

17:08 | Leser-Kommentar zum Kommentar darüber

das hat nichts mit Pessimismus zu tun, sondern mit Realitäts-Wahrnehmung bzw. deren Verweigerung. Die Geldmenge gewinnt übrigens in dem vermuteten Vergleich. Anlagen-Notstand herrscht schon seit geraumer Zeit, deshalb ja auch der Hinweis auf den Cantillion-Effekt. Nur irgendwann saufen selbst die blödesten Viecher auch nicht mehr, selbst wenn sie täglich an die Tränke geführt werden. Außerdem muss man irgendwann auch diese überteuerten Papierchen mit dem Namen "Wert" auch wieder loswerden. Dumm nur, wenn dann zu viele durchs Nadelöhr wollen, speziell all die Derivate der Derivate von irgendwelchen Indexfonds, die als neueste Mode allerseits so beliebt sind. Warum benötigt wohl das US-Bankensystem per Repo gerade 120Mrd. $ monatlich ? Weil wir in der besten aller Anleger-Welten leben und alles wunderbar ist ? Die Naivität mancher Anleger ist immer wieder amüsant, keiner fast es so gut & amüsant wie dieser hier zusammen, der Robin Hood of Wall Street :

U.S. Factory Activity CRATERS! Stocks Poised For RECORD HIGH OPEN. By Gregory Mannarino

19:00 | Leser Kommentar:

Wenn die Geldmenge schneller gestiegen ist als deutsche Aktien, warum sollen diese dann überbewertet sein? Aktien in Fiat zu messen ist genauso sinnvoll wie Gold in Fiat zu messen. Natürlich müssen die Preise von Aktien und Gold langfristig steigen, weil das Fiat an Wert verliert. Gewonnen hat man dadurch nur etwas, real betrachtet, wenn der Wert schneller steigt als das Fiat Kaufkraft verliert.

08:08 | gs: Gier treibt Märkte, Angst entfacht Feuerwerk der Edelmetalle

Die US-Notenbank Fed stützt den gesamten Markt und extreme Gier treibt die Aktienindizes zu neuen Hochs an, sodass Investoren momentan ihr Interesse an Edelmetallen verloren haben. Allerdings bin ich nicht überrascht. Was auf den allgemeinen Märkten stattfindet, ist genau das, was ich im September prognostiziert habe.

08:57 | Leser-Kommentare

(1) ich glaube nicht, dass die Masse der Anleger von Gier getrieben ist. Die kurzfristig orientierten Trader schon aber die Masse der Anleger nicht. Es ist viel mehr die alternativlosigkeit der Aktien. Wenn jemand schon 50% Edelmetall hat, was soll er dann mit dem restlichen Vermögen machen? In Deutschland findet man immerhin noch zahlreiche Aktien mit 3-4% Dividendenrendite, was angesichts von Nullzinsen auf fast alle anderen Sparformen geradezu fantastisch ist. Da ist es doch naheliegend, hier zuzugreifen.

(2) auch wenn ich Steve St- Angelo als Autor/Analyst als viel kompetenter schätze, als Hopf & Klinkenmüller, sollte man sich vielleicht klarmachen, dass momentan eher "Malen nach Zahlen" stattfindet. Die Kurse werden "gepflegt", damit Chartisten und Tech-Fonds in oder aus ihren Positionen getrieben werden. Darauf weisen sowohl Dave Kranzler, Graig Hemke (Spott-Asset-Management), als auch Rob Kirby immer wieder hin. Die "Märkte" gibt es schon seit geraumer Zeit nicht mehr, sie sind eine einzige Manpulationsmasse großer Entitäten geworden (Banken, Versicherung/Pensionsfonds, Hegdefonds), Lieschen Müller oder Hein Blöd sind auch nicht gierig und stürzen sich jetzt auf "Dividentitel". Was den Markt gerade treibt, ist ein wahnsinniges QE, auch wenn es nicht so nennen darf, der Cantilon-Effekt läßt grüßen. Zusätzlich befinden wir uns in Q4 und bald gibt es den Jahresend-Bonus, oder warum gibt es trotz manigfaltiger Negativ-Nachrichten im Dax oder auch Dow-Jones (Transport-Index ist katastrophal) nur noch eine Richtung, nach oben ?

Speziell bei Silber wurden letzte Woche Donnerstag der Kurs um knapp 4 % (50 Cent) nach unten "manipuliert" innerhalb von 5 Stunden 900 Millionen Unzen leerverkauft, dies entspricht mehr als der Jahresproduktion von Silber die per Papier auf den Markt geworfen wurden. Und dann wollen mir so Elliot-Spezialisten ex-post erklären, das gerade Welle 3 von 5 zugeschlagen hat. Dies ist einfach nur lächerlich, warum ich dies auch immer spottend als "Kaffeesatz-Leserei" oder "Malen nach Zahlen" bezeichne. In keinem anderem Marktsegment wird so etwas geduldet, weder bei Erdöl, Kupfer oder anderen Rohstoffen, nur bei Gold & Silber wird dies seitens der CFTC geduldet. Ein Schelm, wer Böses dabei denkt...

14.11.2019

07:58 | gs: Willkommen im Zombie-Land der Investition

Das aktuelle Marktumfeld erinnert sehr an das von 2006 bis 2008, als der Kurs bei schwachen technischen Daten stieg und dabei immer neue Allzeithochs etablierte - und einen, wie wir es nennen, "Zombie-Land-Melt-up" kreierte. Diese sehr gefährliche Kursbewegung ist bezeichnend dafür, dass Geld einem Abwärtstrend hinterherjagt. Technische Daten und Fundamentaldaten deuten darauf hin, dass der Kurs eigentlich eine erhebliche Schwäche aufweist, doch der Prozess der Preisfindung tendiert weiterhin aufwärts, während Investoren in der Erwartung eines weiteren Melt-ups das Biest immer mehr beladen.

13.11.2019

19:57 | ntv: Aramco-Börsengang: Gigantisch riskant

Im Dezember will Saudi-Arabien seinen Staatsschatz an die Börse bringen: Der Börsengang von Aramco könnte der größte der Geschichte werden. Aber die Risiken scheinen genauso groß wie die Summen, um die es geht. Ist der Ölriese wirklich doppelt so viel wert wie Apple? Warum geht er in Riad an die Börse und nicht in New York?

14:53 | FAZ: Alibaba kurz vor Börsengang in Hongkong

Der chinesische Amazon-Rivale Alibaba steht Insidern zufolge in den Startlöchern für seinen seit Monaten angepeilten Börsengang in Hongkong. Der Startschuss könnte bereits am Donnerstag erfolgen, erfuhr die Nachrichtenagentur Reuters von zwei über das Vorhaben informierten Personen. Mit erwarteten Einnahmen von bis zu 13,4 Milliarden Dollar wäre es die weltweit größte Zweitnotierung über Ländergrenzen hinweg. Auch wenn das Management den Donnerstag als Termin anpeile, könnte es einem anderen Insider zufolge wegen der Massenproteste in der Finanzmetropole aber erneut zu Verzögerungen kommen. Eine Firmensprecherin wollte sich nicht zu einem Termin äußern.

09:39 | f&w: Jedes GELDSYSTEM kollabiert - wo geht die Reise hin?

Marc Friedrich war Turbokapitalist bis er 2001 den Staatsbankrott in Argentinien erlebte. Seitdem wurde er zum Systemkritiker. Im Gespräch mit proaurum erklärt er wie es um den Euro, das Geldsystem und die Aktienmärkte besteht.

12.11.2019

08:27 | gs: Wieso steigen Gold und Anleihen gemeinsam?

In einem vorherigen Artikel erwähnte ich, dass bei meinem Einstieg in die Finanzindustrie der Besitzer der Maklerfirma, bei der ich arbeitete, ein eingefleischter Goldenthusiast war. Der Großteil seines Portfolios war in Gold investiert (er besaß sogar eine Goldmine) und er war ein Anhänger des Goldstandards. Wenn der Markt am Ende des Tages zur Ruhe kam, schwelgte er oft in Erinnerungen an die 1970er Jahre, sein Lieblingsjahrzehnt.

11.11.2019

19:19 | KWN: Greyerz – Hell Will Soon Be Unleashed In Global Markets

As the world edges closer to the next crisis, today the man who has become legendary for his predictions on QE and historic moves in currencies and metals just warned King World News that hell will soon be unleashed in global markets.

10.11.2019

10:00 | dje: Marktausblick November 19

Die expansive Geldpolitik der Notenbanken unterstützt die Aktienmärkte nachhaltig. Was sie jedoch zurzeit beflügelt, ist die belastbare Hoffnung auf ein vorläufiges Ende des Handelskonflikts, auf eine Einigung in kleinen Schritten zwischen den USA und China. Das löst Blockaden und stimmt zuversichtlich für die kommenden Monate.

11:38 | Dazu passend - n-tv: Zahlreiche Ermutigungen Börsenherbst dürfte golden bleiben! TB

09:01 | JAMES RICKARDS - How To Avoid The Next Market Crash

James Rickards ist der amerikanische Finanzexperte und Autor der meistverkauften Bücher der New York Times „The Death of Money“, „Currency Wars“ und „The New Case For Gold“. Er arbeitete 35 Jahre an der Wall Street und beriet jetzt die Johns Hopkins University und das US-Verteidigungsministerium, wo er als Moderator der ersten vom Pentagon durchgeführten Finanzkriegsspiele fungierte.

09.11.2019

11:51 | Leser-Zuschrift "Das Gold, im grossen Ballspiel der Investitionen"

Steigen die Renditeaussichten an der Börse, sinkt das Gold. Kriselt es, dann steigt es wieder. Ein grosses Ballspiel findet im Zusammenhang mit China statt. Aber auch das Verhältnis zu Iran hilft dabei. Trump, der einen Aktienboom wünscht, was aber (gemäss Artikel der NZZ) zu einer Inflation der Vermögenswerte führt. China, welches eine Einigung (Zurücknahme von Strafzinsen) möchte. Trump, der neuerdings eine Einigung verneint. (s. Artikel Cash) Neuerdings mit Iran in Sachen Drohnen oder Atominspektion. Krise verschärfen /Krise abschwächen.

KURZUM EINE SITUATION, DIE ZUM OSZILLIEREN DER BÖRSEN- UND GOLDKURSE FÜHRT. INDIREKT EINE AUFFORDERUNG ZUR SPEKULATION. Wohl dem, der erahnen kann, was nächstens passiert. Pech für jene, die ihr Kapital, (soweit vorhanden) möglichst wenigen Risiken aussetzen wollen.

https://www.nzz.ch/finanzen/aktienmarkt-inflation-der-vermoegenspreise-setzt-sich-fort-ld.1520791

Hurra, mein Vermögen steigt! (nominal)

https://www.cash.ch/news/top-news/handelskonflikt-trump-widerspricht-berichten-ueber-teileinigung-im-handelsstreit-1429966

Oi, oi, doch nicht auf Sicherheit verzichten?

https://www.nzz.ch/international/iran-soll-drohne-ueber-persischem-golf-abgeschossen-haben-ld.1520704

Das auch noch.

https://www.nzz.ch/international/usa-verschaerfen-den-ton-im-atomstreit-mit-dem-iran-ld.1520895

Also doch mehr Gold kaufen, für den Fall…. !

07:10 | spon: Doping für die Börse

Amerikas Konzerne haben mit ihren Aktienrückkäufen die Kurse nach oben getrieben. Spitzenmanager haben davon kräftig profitiert - viele Politiker wollen nicht länger tatenlos zusehen. Auf den ersten Blick läuft es glänzend: Diese Woche hat der Dow Jones mal wieder einen Rekord gebrochen. Und nicht nur die Blue Chips schlossen auf einem Rekordhoch, auch der S&P 500 und der Nasdaq-Index erreichten bisher nie dagewesene Höchststände

Wenn man spielt, sollte man 3 Dinge am Anfang entscheiden: 1. die Spielregeln 2. die Einsätze 3. und den Zeitpunkt aufzuhören ...... TS

19:45 | Leserkommentar zu TS

Hierauf ein entschiedenes Jein. Solange die Zinsen nahe Null bleiben, kann man ohne Bedenken am Aktienmarkt investiert bleiben, wenn man die richtigen Aktien hat. Hierzu ein Beispiel: Ende der 90er kaufte ich Amazon Aktien. Damals war dieser Buchhändler noch klein und unbekannt. Leider habe ich die Aktien vier Monate später mit einem kleinen Plus wieder verkauft. Hätte ich sie heute noch, wäre ich inzwischen Millionär. Mein größter Fehler am Aktienmarkt war also kein Kauf sondern ein Verkauf!

Aber: Viele AGs besonders in den USA haben Schulden aufgenommen um eigene Aktien zu kaufen und die Verschuldung vieler solcher Unternehmen wäre bei Normalzinsen bedenklich. Sie ist nur aufgrund der Niedrigzinsen tragbar. Hier könnte uns einiges um die Ohren fliegen, wenn sich die Zinsen wieder normalisieren (ca 5-7% auf 10jährige Staatsanleihen). Hier gilt es in der Tat, rechtzeitig auszusteigen und zwar bevor sich die Zinsen normalisieren. Wann dies sein wird, kann ich nicht sagen aber 2020 werden die Zinsen nach jetzigem Stand wohl nicht großartig steigen.

08.11.2019

07:43 | gs: So gelangen Sie zu Ihrem goldrichtigen Portfolio

Ob Anleger auf ein "Nur-Aktien"-Portfolio oder auf ein "Aktien-und-Gold"-Portfolio setzen sollte, hängt ganz entscheidend von der individuellen Risikoneigung ab. Es gibt gute Gründe, die dafür sprechen, dass Anleger in den kommenden Jahren mit einem "Aktien-und-Gold"-Portfolio besser abschneiden könnten als mit einem "Nur-Aktien"-Portfolio.

10:41 | Leser-Kommentar

es ist schon erstaunlich, dass die sehr pro-Gold eingestellten Goldseiten jetzt einen Artikel veröffentlichen, der diskutiert, ob ein Portfolio nur aus Aktien oder aus Aktien und Gold bestehen sollte. Aktien als Muss-Bestandteil eines Portfolios! Meine Rede schon seit Jahren. Aber ich habe immer darauf hingewiesen, dass auch Edelmetalle Portfoliobestandteil sein sollten. Bei Aktien stellt sich die Frage, welche Aktien? US Aktien sind recht teuer, Emerging Markets Aktien hängen extrem am US Zins. Sollte dort der Zins wieder steigen, was angesichts der letzten Wirtschaftsdaten nicht so unwahrscheinlich ist (niedrige Arbeitslosigkeit, starkes Wachstum im Dienstleistungssektor), dann werden Emerging Markets Aktien wahrscheinlich fallen.

Bleiben Europäische Aktien übrig. Hier ist die Bewertung im Rahmen und man kann langfristig einsteigen, meiner Meinung nach. Allerdings ist kurzfristig Vorsicht angemahnt. Der Fear and Greed Index steht bei 91 von 100 Punkten, also recht euphorisch. Es kann bestenfalls noch ein paar Wochen aufwärts gehen, dann sollte eine deutlichere Korrektur folgen. Aber Einstiegstiming ist immer schwierig. Ich würde empfehlen, für alle, die noch keine Aktien haben, den Einstieg zu staffeln. Jetzt 1/3, in einem Jahr ein weiteres 1/3 und nach noch einem Jahr dals letzte Drittel investieren (Vom in Aktien zu investierenden Anteil). Dadurch sollte man einen ganz guten Durschschnittseinstiegskurs bekommen. Und bitte nicht in den EuroStoxx50 investieren, denn bei diesem Index zählen die Dividenden nicht mit und diese sind hier ganz entscheidend für die langfristige Performance. Da lieber in den DAX und MDAX investieren, da zählen die Dividenden mit.

12:30 | Der Bondaffe

in Artikel aus der Kategorie "Nice and soft". Oder wie es der Oberbayer sagt: "Wenn der Hund ned gschissn hätt, dann...." - übersetzt mit "also

das Risiko nicht eingeganagen wäre, dann...". Ich versteh's den Autor schon. Wenn man es nicht deutlicher ausdrücken darf, dann muß man es so schreiben.

07.11.2019

13:56 | Der Bondaffe "ohne Worte"

12:23 | cash: Börsen feiern geplanten Zollabbau - nur nicht in der Schweiz

Eine Aussage aus Peking zum Handelsstreit mit den USA haucht den internationalen Aktienmärkten Zuversicht ein. Der SMI tendiert dagegen negativ.

Kommentar des Einsenders

Das dürfte den Goldpreis nicht sonderlich nach oben bewegen.

05.11.2019

13:12 | Der Bondaffe "EUR-Rentenmarkt am Ende des Weges angelangt?"

Irgendwann "verdient" man mit festverzinslichen Papieren kein Geld mehr. Und "mit Zinsen" in der heutigen Zeit sowieso nicht. Null-Zins bedeutet Null-Ertrag. So weit so gut, man könnte noch Geld verdienen, solange die Festverzinslichen-Kurse steigen. Das ist aber nur gewährleistet, wenn die Zinsen weiter sinken und noch negativer werden als sie schon sind. Wie weit man dieses Zinssenkungsspielchen treiben kann vermag ich nicht zu sagen, denn ein neuer "Chef de table" (wie beim Roulette) namens Christine Lagarde hat die Leitung des Zins-Spieltischs übernommen.

Gehen wir in einem Beispiel davon aus, daß das historische Zinstief jetzt erreicht worden ist. Dann gibt es "Null Zins" aber auch "Null-Kursgewinn" bei Bonds. Bei einem Zins- bzw. Renditeanstieg warten satte Kursverluste, die mickrige "höhere Zinsen" sofort verschlingen. Die Luft ist extrem dünn am Zins-/Bondmarkt, denn normalerweise müßten in Erwartung weiter sinkender Zinsen die Kurse jetzt steigen. Tun sie aber nicht. Im Gegenteil, die Kurse gehen seit Anfang September zurück und die Renditen steigen. War's das? Ich weiß es nicht, aber wenn diese Phase rückläufiger oder seitswärts tendierender Kurse länger und weiter anhält werden die Bondhalter extrem nervös. Und auch der Mainstream kommt nicht umhin über dieses Phänomen zu berichten.

Ich habe vor ein paar Wochen die These aufgestellt, daß der Kurs des Bund-Futures die gelbe Linie = 200-Tage-Durchschnitt erreichen könnte. Im Moment schaut es gar nicht so schlecht aus und seit Anfang September gibt es keine Kursgewinne bzw. Kurserträge mehr.

04.11.2019

11:13 | Leser-Anfrage "Bausparträge"

ich halte sehr viel von Edelmetallanlagen und habe in Silber investiert. Nun möchte ich in den nächsten Jahren bauen bzw ein Haus kaufen. Jedoch halte ich Bausparverträge nicht für sehr sicher. Daher meine Frage, was halten Sie, liebes Bachheimer Team, von Bausparverträgen? Ist das eine sinnvolle und sichere Anlage, gerade auch im Hinblick auf einen evtl Crash?

Auf Grund der unterschiedlichen Bauspar-Gesetzeslage Deutschland/Österreich sehen wir uns außerstande diese Frage zu beantworten und leiten diese Frage an unser bewährtes Publikum weiter! TB

12:34 | Leser-Kommentar

Frage werter Leser, warum wollen sie sich in der heutigen Zeit verschulden ? Dann gehört Ihnen nicht das Haus, sondern der Bausparkasse, bis der letzte Cent abbezahlt ist. Und warum wollen sie in einer Blase kaufen ? Und in Bezug auf Crash, haben Sie in Bezug auf Immoblien schon von Zwangshypoteken gehört https://medium.com/@veritabel/schutz-vor-zwangsenteignung-f%C3%BCr-hausbesitzer-in-2019-6a7e48ef86d7

Das läuft im Moment in IstZeit. Dann haben wir noch z.B. Zwangshypotek 1948 https://de.wikipedia.org/wiki/Zwangshypothek

Was letztlich zur Frage führt, warum wollen Sie in heutigen Zeiten überhaupt eine Immobilie als Eigentümer erwerben ?

14:26 | Ergänzung zum Leser von 12:34

Dem Leser stimme ich voll zu.

Ich bin seit 30 Jahren der Meinung Bausparen hat sich noch nie gerechnet.

Weder in Hochzins- noch in Niedrigzinszeiten. Bei Negativzinsen... wie soll das was gutes werden?`

Mein Vorschlag: kaufen Sie EM und machen Sie es wie vom vorhergehenden Leser beschrieben.

Zur "richtigen Zeit" kaufen Sie dann das Haus zum halben Preis oder weniger, welches Sie heue nicht gekauft haben.

06:50 | nzz: Die Saudi gehen mit Aramco an die Börse – und wollen damit ihren Weg aus der Erdölabhängigkeit finanzieren

Vor drei Jahren hat der saudische Erdölkonzern eine Weltsensation angekündigt: das grösste Going-public der Geschichte. Seither ist das historische Vorhaben immer wieder verschoben worden – bis jetzt. Nun scheint es doch noch zu klappen. Nach unzähligen Verschiebungen und Verzögerungen hat Saudi Aramco, der vom Staat kontrollierte grösste Erdölproduzent der Welt, am Sonntag angekündigt, er werde den lang erwarteten Börsengang endlich in die Wege leiten.

08: 58 | Leser-Kommentar zu "zu "Was fand denn vor 20 Jahren statt?" von gestern

Ja, die Deutschland AG wurde aufgelöst aber außerdem hatten wir noch eine massive Internet/Technologie/Aktienblase am deutschen Aktienmarkt. Deutsche Telekom bei 100 Euro, Infineon bei über 80, Allianz und Münchener Rück bei 400-500 Euro. Solche massive Übertreibungen gabe es damals. Vergleicht man den DAX heute nicht mit dem DAX von März 2000 (über 8000 DAX Punkte) sondern mit dem DAX von März 2003 (unter 2300 DAX Punkte, als die Übertreibung korrigiert war), dann sieht die Performance ganz gut aus.

03.11.2019

08:59 | aktienlust: Deutschland schafft sich ab: 20 Jahre DAX - außer Dividenden nix zu holen

Über Jahrzehnte war Deutschland ein Vorbild für viele andere Industrieländer. Mit seiner sozialen Marktwirtschaft lieferte Deutschland einen eindrucksvollen Beweis, dass Wirtschafts- und Wohlstandswachstum einhergehen können mit einer ebenso wachsenden sozialen und medizinischen Absicherung und Versorgung seiner Bürger. Seit rund 20 Jahren bewegen wir uns aber eher rückwärts, schleichend aber stetig.

12:18 | Der Bondaffe

Stimmt, ohne Dividendenberücksichtigung wie beim DAX-Performance-Index war nichts zu holen. Hier der DAX-Kursindex.

https://www.finanzen.net/index/dax-kursindex

17:46 | Leser-Kommentar

Die unbequeme Frage wird doch wieder nicht gestellt. Was fand denn vor 20 Jahren statt ? Die "Deutschland GmbH" wurde unter Schröder mit den entsprechenden Gesetzen zersprengt, damit sich anglo-amerikanische Parasiten/Heuschrecken auch hier entsprechend durchfressen konnten. Vorher war eine gewisse "Reichtums-Umverteilung" in die Mittel-und Unterschicht gewährleistet, danach zog der "Shareholder-Value" ein und mit ihm das Asoziale - "The Winner takes it all"-Mentalität. Davon abgesehen wird der DAX auch nicht so manipuliert, wie der S & P oder der DOW Jones. Den S&P steuert man (PPT/Financial Stabilization Fund) über 12 Werte, wovon 5 die FANG´s darstellen, die restlichen Werte dümpeln dahin. Im DAX wird auch nicht so hemmungslos beschissen wie an US-Börsen, die egal wie, in den letzten 15 Minuten immer/oft über Futures hochgezogen werden. Auch über ETF werden die Kurse entsprechend hochgejazzt, denn diese benötigen Liquidität, deshalb fliesst viel mehr Investment in die USA...dummerweise wird der Ausgang in der Baisse dann dort sehr eng.

Wo sind denn die Handelsbilanzüberschüsse der letzten 20 Jahre "Exportweltmeister" geblieben ? Die USA müssen auch nicht den kompletten europäischen Kontinent durchfüttern, wir sind das Wirtstier, an dem sich alle nähren. Und solange der deutsche Esel ständig die selben Schlächter/Metzger wählt und sich nicht dagegen wehrt, ausgelutscht und angespuckt zu werden, solange wird sich in dieser Bananen-Republik nichts ändern ! China hat ein paar Billionen Währungsreserven, bzw. sich in andere Länder und deren Infrastruktur eingekauft, Deutschland hat Target-2-Forderungen in Billionenhöhe, selten so gelacht. Und den Elefant im Glashaus, die Unsouveränität Deutschlands spricht wieder mal keiner aus. Stattdessen fördern wir mit Milliarden an Steuergeldern China (No.2) und Indien (No.5), ein Treppenwitz.

02.11.2019

10:39 | gs: Wie steht es jetzt um die Goldaktien?

a) Geschäfts- und Zentralbanker erschaffen mehr digitale Dollar aus dem Nichts, lassen diese in die Wirtschaft einfließen, entwerten Dollar und die Preise steigen. Dann werden Pressemeldungen herausgegeben, die behaupten, man würde gute Arbeit leisten.

b) Geschäfts- und weltweite Zentralbanker fälschen (legal) Geld. Dies gereicht der finanziellen und politischen Elite zum Vorteil. Erwarten Sie nicht, dass sich dieser Unsinn verändert.

16:10 | Nukleus

Digitale Dollars fließen nur in einen Zweig der Wirtschaft und dies ist nicht der produktive Zweig. 99 von 100 Dollars gehen sofort in die Umschuldung und stehen dem Wirtschaftskreislauf nicht mehr zur Verfügung. Wie sieht es beim Bigmoney aus? Diese Leute halten riesige Summen liquider Mittel und sehen über die Inflation hinweg. Auf was warten diese Leute? Die Wahrscheinlichkeit ist deswegen recht hoch, dass wir in eine Deflation rutschen werden. EM ist in dieses Kreisen immer noch ein Fremdkörper und nur in geringer Dosis beigemischt. Wir haben auf der eine Seite viel Bares und auf der staatlichen Seite geht man immer mehr in Gold. An dieser Stelle sehe ich auch die Gefahr für die Goldbugs, denn staatliches Herumdoktern hatte noch nie etwas produktives und sinnstiftende.