29.06.2025

10:12 | heute: Die ganze Liste – ÖBB bieten Rabatt bei Kartenzahlung

Österreicher und das Bargeld, das ist eine nicht enden wollende Liebesbeziehung. Während in Skandinavien Münzen und Scheine fast vollständig aus dem Alltag verschwunden sind und selbst in Ländern wie Portugal jeder noch so kleine Bierstand auf der Straße Kartenzahlung anbietet, erfährt man hierzulande – vor allem in der Gastronomie – bei gezückter Bankomatkarte oft wenig Gegenliebe.

An die Honks aus der heute-Redaktion "Bargeld ist Freiheit" und das Verschwinden desselben ist KEIN Fort- sondern ein Rückschritt. Aaah Moment, nein es ist schon ein Fortschritt - ein Fortschritt in der Versklavung der Bürger und Geldbenutzer. TB

Der Spaziergänger

Gut, dass Bar- u. Kartenzahlung angeboten werden, aber: Es dürfte keine Preisunterschiede geben zwischen Bar- und Kartenzahlung! Das ist der springende Punkt. AK, Konsumentenschutz u. ä. wären gefordert. Es wird aber nicht so schnell was passieren…. In ähnlicher Form hat man das ja schon auch in den Supermärkten. Tanzt man mit dem Digitalkram an (Apps), gibts noch zusätzliche Preisnachlässe und alles ist natürlich voll freiwillig, … nur brenntst halt mehr. Solange die Preisunterschiede nicht zu eklatant sind, wird die Aufregung sich in Grenzen halten. Irgendwann wird das Bar-Schnitzel dann statt 14,50 Euro 19,90 kosten. Das Unbar-Schnitzel eben 13,80. Wer nicht „freudig“ mitmacht, ist selber schuld u. rückwärtsgewandt und das Gutheißen von Bargeld ist sowieso FPÖ-Sprech....

12:15 | Spartakuss zu 10:12 Uhr

Ich könnte mir vorstellen, dass es auch Bequemlichkeit ist.

Fast jeder, oder die überwiegende Mehrheit, hat heutzutage ein Smartphone in der Tasche und manche zusätzlich eine Smartwatch.

Ein Geldbeutel ist gerade für sehr viele junge Menschen, unnützer Ballast geworden.

Die Freiheit des Bargeldes ist eine Sache, aber für viele ist die digitale Kontoverbundenheit, auch eine Freiheit.

Man muss doch nicht mehr Zeit vergeuden, also man spart sich die Zeit, Bargeld aus dem Automaten zu holen.

Falls man doch mal etwas braucht, kann es gleich beim Supermarkt ausgezahlt werden.

Bei kleineren Beträgen, muss man nicht mehr nach Bargeld kramen, sondern kann leicht und schnell, nur einfach drauf oder dran halten.

Ausserdem haben sehr viele ihr Handy mehr in den Händen, als ihren Geldbeutel.

Schöne junge Menschen des digitalen Zeitalters, sind eh schlauer wie die Alten und Bargeld ist so einige, schon sehr alt und hässlich geworden.

Wie das Geldsystem funktioniert, wissen nur die wenigsten und das schlechte minderwertige Geld, hat das Gute werthaltige verdrängt.

Es reicht für sehr vieles pseudomenschliches Humankapital, wenn es ihnen wissentlich nur so vermittelt werden soll, daß sie in der schöneren Zukunft, im Endeffekt nur noch ein Guthaben für gutes gesetzlich diktiertes Benehmen haben.

Was für eine schöne offene Wahrheit und freie Entscheidung im Kauf eines Smartphones liegt, wenn man damit fast alles, auf dieser Welt in sekundenschnelle konsumieren kann, um jederzeit einen Dopaminkick augenscheinlich kostenlos zu erhalten.

15:05 | Der Bondaffe

Stimmt. Natürlich schaue ich auf gern auf die jungen Menschen, die Gen Z, aber auch ein Teil der Alten ist keinen Tick besser. "Größtenteils wohlstandsverwahrloste Bequemlichkeit" nenne ich dieses Verhalten. Ohne tieferen Sinn und ohne Grund.

Was "Geld ist" ist denen doch völlig egal. DIE aktzeptieren alles. DIE würden auch Bargeld annehmen, doch elektronisches Geld ist doch viel bequemer. DIE würden auch mit Muscheln bezahlen. Es muß nur rein ins Hirn und dort wirken.

"Elektronisches Geld" kann alles sein. Giralgeld, Zentralbankgeld, alles was wir unter dem Begriff des jetzigen FIAT-Geld kennen.

Jetzt kommt etwas Neues. Die fortschrittliche Form von "Elektro-Geld", nämlich "Digital-Geld". Einschließlich Überwachungs- und Kontrollfunktion. "Geld" das sozusagen selbst spricht und protokolliert. Der Begriff "Geld" wird dann aufgelöst und nicht mehr gebraucht, es wird zu "Credits" (zu sehen im Film "Final recall"), das sind dann digitale Verrechnungseinheiten. Kryptowährungen sind eine Vorstufe davon, sozusagen der Probelauf. Die kommen auch weg wenn sie nicht mehr gebraucht werden. Kryptos sind eigentlich zu unsicher, da muß was

Besseres her.

Die klassische FIAT-Geld-Bank wird auch nicht mehr gebraucht. Eine "Digitale Zentralbank" würde das Geld verwalten, verteilen, kontrollieren, überwachen, regeln. Jetzt kommts: "Das Handy IST das Konto".

Die klassische Volkswirtschaft wird auch nicht mehr gebraucht. Die klassischen Geldfunktionen lösen sich auf, Digital-Geld braucht das alles nicht. Es gibt keine "Guthaben" mehr, kein "Debit", es wird nicht mehr differenziert. Es gibt nur "Credit", weil das Geld von der digitalen Zentralbank geliehen wird. Die Digitale Zentralbank könnte einen Credit-Zins verlangen. Wer zuviele Credits auf dem Handy hat und anspart wird bestraft und enteignet. Wer aber keine hat ist raus aus dem Spiel (zu sehen im Film "In time - Deine Zeit läuft ab).

Immer tiefer versklavt sich der wohlstandsdegenerierte moderne Mensch selbst. Eigenständiges Denken wird zum Luxusgut einer Minderheit, weil die "chemische Infusions-Kampfstoff-Betreuung" der Mehrheit epiphysische und hippocampale Degenerierungen fördern. Das ist durchaus sinnvoll wenn man in diesen Bereichen die ersten Hirnchips implantieren will. Das

Handy kann dann wieder weg, das Hirn wird zum Konto.

25.06.2025

14:35 | Der Bondaffe: Wo kommt das viele Geld her?

Wo kommt das viele Geld her? Bei Nachfrage über die internationale Suchmaschine bekomme ich eine KI-generierte Antwort. „Wenn eine Bank einen Kredit vergibt, wird durch eine Buchung neues Geld in Form von Buchgeld (Giralgeld) geschaffen. Dies erhöht die Geldmenge in der Wirtschaft. Die Rückzahlung eines Kredits verringert die Geldmenge wieder.“ Stimmt! Lasse ich gelten, nur ist das grob betrachtet kein kontinuierlicher Prozess zur Erschaffung bzw. Schöpfung neuen elektronischen Geldes. Weil Kredite zurückbezahlt werden.

Mit der Bargeldschiene brauche ich nicht zu kommen, Bargeld spielt mittlerweile in der elektronischen bzw. digitalen Geldschöpfung eine untergeordnete Rolle. Doch die nationale Zentralbank spielt eine dominante Rolle. Als Betreiberin eines nationalen oder zonalen Geldsystems kann man viel selbst geschaffenes, kreiertes, geschöpftes Geld ins System bringen. Nur ist der Weg etwas einseitig. Die doppelte Buchführung ist grausam, da kann man nicht mauscheln, das steht in der Bilanz. Das viele selbst geschaffene Geld bläht die Bilanzen(summen) auf und sorgt über „Zweitrundeneffekte“ für Verluste. Die dürfen nicht auffallen, da diese in den Bilanzen veröffentlicht werden. Eine Zentralbank mit Verlusten widerspricht sich selbst. Ist nicht authentisch. Wobei die wenigsten Menschen wissen, dass es zwei Bilanzen gibt. Da ist einmal die „Bilanz der EZB“ als Geldsystembetreiberin selbst und dann die „Bilanz des Eurosystems“. Das sind zwei verschiedene Paar Schuhe.

https://www.ecb.europa.eu/press/pr/date/2025/html/ecb.pr250220~eca25e4e21.de.html

Was man nicht selbst machen kann oder will lässt man andere machen. In der realen Wirtschaft einer globalisierten Welt ein beliebtes Mittel, unter dem Begriff „Auslagerung“ oder „Outsourcing“ bekannt. Die Geldsystembetreiber machen das auch, eigentlich schon immer. Sozusagen eine Art „Geldschöpfungs-Outsourcing“, welches ironischerweise auch noch einfach zu kontrollieren ist.

Bei der Frage „Wo kommt das viele Geld her“ gibt es einfache Antwort. „Der Zins“ schafft das viele Geld. Wie beim Autoanlassen muß man das System zuerst in „Schwung“ bringen, damit es läuft, aber dann läuft es von allein.

Wenn ich heute 1.000 EUR auf die Bank bringe, meine Besitzrechte abgebe und einen Einlagenanspruch erhalte, dann bleiben es zunächst 1.000 EUR. Die Bank zahlt mir aber einen „Einlagenzins“. Bei 3% Zins wären das 30 EUR, aber diese 30 EUR existieren nicht. Es gibt ja nur meine 1.000 EUR. Vorerst. Das Spiel funktioniert nur, wenn die Bank meine Einlage wieder als Kredit verleiht. Dann erhält sie einen Kreditzins von 7% Prozent, macht 70 EUR, der auch nicht existiert. Zahlt aber damit meine 30 EUR Einlagenzins und kann die restlichen 40 EUR wieder verleihen. Das Konstrukt „Bank“ ist daher einzigartig. Nur eine Bank kann dieses Geschäft betreiben bzw. verbuchen. Alles im Namen der Sicherheit. Das ist der „Anlassereffekt“, wenn das erst einmal über ein paar Jahre funktioniert (das war so in der BRD nach dem WK2, wann kann denn eigentlich Giralgeld in der BRD auf?), beginnt das System rund zu laufen. Es wird Geld geschöpft, wobei die Bank, nicht die Zentralbank, das Risiko bzw. die Risiken übernimmt.

Es gibt damit zwei Seiten der Schöpfung. Auf der Passivseite, hier der Einlagenseite der Bank, wurden 30 EUR geschaffen. Aber der Aktivseite der Bank, dem Kredit, wurden sogar 70 EUR geschöpft. Macht insgesamt 100 EUR mehr, die im System in der Bankbilanz zur Verfügung stehen. Die Zentralbank muß nichts tun, außer diesen Prozess zu kontrollieren, z.B. mit einer Mindestreserve. Oder anderen Mitteln wie Leitzinsen. Die EZB z.B. steuert die Banken über Leitzinssätze wie Hauptrefinanzierungsatz, Einlagefazilität und Spitzenrefinanzierungsfazilität. Und in dem die EZB über die Leitzinsen selbst vereinfacht ausgedrückt eine „Zinszahler“-Seite betrifft, schafft sie auch neues Systemgeld. Ganz dezent, ganz „smart“.

Läuft dieser Prozess, dann läuft der Geldmotor und der Wirtschaftsmotor auch. Das geschöpfte Zinsgeld, sowohl als Einlage als auch als Kredit, erhöhen die Geldmenge. Zu sehen in der Bankbilanz. Das geht lange Zeit gut, aber irgendwann, so wie jetzt, läuft der Motor hochtourig. Immer mehr Zinsgeld erschafft noch mehr Geld. Auch die Realwirtschaft läuft heiß, die Zinsen müssen erhöht werden, sonst kommt es in der Realwirtschaft zu Verwerfungen.

Jetzt kommt das Dilemma. Zu hohe Zinssätze schaden sowohl der Realwirtschaft mit hohen Kreditzinsen als auch der Politik mit hohen Renditen für deren eigenen Schulden in Form von Staatsanleihen. Hohe Zinsen erhöhen die Geldmenge und die Inflation, die man (theoretisch) primär nur mit noch höheren Zinsen bekämpfen kann. Wenn dann die Realwirtschaft am Boden liegt, kommt beispielsweise Frau Lagarde mit rhetorischen Argumenten der Massenpsychologie zu Zinssenkungserwartungen. Auf das der Laden wieder rund läuft. Landen die Leitzinsen/Marktzinsen/Marktrenditen im Nullbereich (wie geschehen) beginnt der nächste Übertreibungszyklus (sh. aktuelle sich auflösende Immobilienblase in der BRD), der wieder mit höheren Zinsen bekämpft werden müsste.

So weit, so gut. Dieser Denkansatz eröffnet mannigfaltige Gedankenspiele wie man z.B. die Geldmengen steuern könnte. Wie man die Realwirtschaft lenken könnte. Darauf will ich nicht hinaus.

Das genannte Beispiel soll nur zeigen, dass Zinsen eine „Geldschöpfungsillusion“ bzw. ein „Geldschöpfungsmeachanismus“ sind. Auf beiden Seiten der Bankbilanz. Erst eine Bank macht das möglich. Ein durchaus „smarter“ Prozess, den eine Zentralbank gut steuern kann. Bei ausgelagertem Risiko. Das Geldschöpfungsrisiko der Zentralbank wird auf viele große und kleine Banken im Land, auch die Sparkassen, in deren Bankbilanzen verteilt. Niemand merkt es. Ist eine Bank bilanztechnisch „krank“, wird sie von einer gesunden, meist größeren Bank, übernommen.

Die Zinsen halten den Betrieb am Laufen. Sind die geschöpft bzw. bezahlt, dann sind sie eben da. Der Kredit kann verschwinden. Aber die gezahlten Zinsen sind da und verschwinden zum größten Teil nicht. Das ist der WICHTIGSTE psychologische Fakt in diesem Spiel. Die kann man wieder im System verleihen. Die Einlage, der Kredit sind nur wichtig um den Zins zur erschaffen und damit Geld zu schöpften. Dann läuft das System. Die Zentralbank schöpft gar nicht, sie muß nur den Geld- bzw. Zinsschöpfungsprozess der Banken kontrollieren und lenken. Eine Hand wäscht die andere, niemand merkt es. Die perfekte Illusion.

Gigantische Schuldenberge sind entstanden mit einer gigantischen globalen (Staats-)Verschuldung. Diese Schuldenberge vertragen keine hohen Zinsen, diese würden selbstzerstörerisch wirken. Darum hält man die Renditen für die globalen wichtigen Staatsanleihen in einer bestimmten „Range“, auf das der Laden und die nationale Wirtschaft noch rund laufen, aber nicht implodieren (zusammenfallen). Eigentlich sind es gigantische „Zinsberge“, die keine Realwirtschaft und kein Staatshaushalt mehr bezahlen kann. Deshalb werden die Zinsen mit neuen Schulden bezahlt, die jetzt „Sondervermögen“ heißen.

Sie meinen, das wäre ein Schnellballsystem? Richtig! Es ist nichts anderes. Und wir wissen alle, was mit Schneeballsystemen aller Art irgendwann passiert.

24.06.2025

14:26 | Petition Bargeld in Europa

♦ Wie soll Bargeld bestehen bleiben, wenn wir es nicht mehr nutzen können? Wir Bürger verlieren die Wahlfreiheit, wann immer wir wollen, mit Bargeld zu bezahlen. Folgende Entwicklungen nehmen rasant zu:

Die Wirtschaft:

Immer mehr Läden, Bäckereien und Cafés lehnen Bargeld ab.¹ Sie wollen, dass wir mit Karte oder Handy bezahlen.

Die Banken:

Immer mehr Geldautomaten werden abgebaut und Bankschalter geschlossen.² Es wird für uns Bürger immer schwerer, an Bargeld zu kommen.

Der Staat:

Der öffentliche Verkehr mit Bus und Bahn verabschiedet sich von Münzen und Scheinen.³ Parkgebühren müssen immer häufiger digital bezahlt werden. Sogar die ersten Bürgerbüros bestehen auf Kartenzahlung.⁴

Die Infrastruktur für das Bargeld ist in höchster Gefahr und bricht Schritt für Schritt zusammen. So hat Bargeld langfristig keine Chance zu bestehen!

Ein Recht auf Barzahlung muss gesetzlich garantiert werden. Wer Wahlfreiheit beim Bezahlen will, braucht echten Schutz für das letzte freie Zahlungsmittel: Bargeld. JE

23.06.2025

14:55 | reuters: Under shadow of Trump warning, Africa pioneers non-dollar payments systems

Afrikas Vorstoß für Zahlungssysteme in lokaler Währung - einst kaum mehr als ein Wunschtraum - macht endlich konkrete Fortschritte und bringt einem Kontinent, der lange Zeit durch ressourcenverschlingende Dollar-Transaktionen behindert wurde, das Versprechen eines weniger kostspieligen Handels.

Doch die Bemühungen um eine Abkehr vom Dollar stoßen auf starken Widerstand und drohen mit Vergeltungsmaßnahmen seitens des US-Präsidenten Donald Trump, der entschlossen ist, den Dollar als Leitwährung für den globalen Handel zu erhalten.

Nach den Franzosen mit territorialen und rohstofflichen Ansprüchen werden jetzt die Amis mit ihrem gelderpresserischen Ansprüchen des Landes verwiesen. Und das alles 2 Jahre nachdem Ramaphosa diese Entwicklungen in Johannesburg angekündigt hatte! TB

Die Leseratte

Afrika entwickelt ein neues Zahlungssystem, PAPSS, um den Dollar im innerafrikanischen Handel zu umgehen. Nicht aus politischen Gründen, sondern wegen der immensen Kosten! Alle innerafrikanischen Zahlungen werden bisher erst in Dollars umgetauscht, der Transfer läuft über externe Partner und ist in Afrika so 50 % teurer als anderswo. Jetzt haben sie ein Zahlungssystem entwickelt, das die Zahlung in den jeweiligen Landeswährungen ermöglicht, ohne Umtausch in Dollar.

16:23 | Die Kleine Rebellin zu 14:55

Souveränität und Unabhängigkeit beginnt mit eigenem Geld. Afrika wacht auf.

19.06.2025

17:41 | insideparadeplatz: SNB gibt letzten Zins-Spielraum her: Sparer bluten

Martin Schlegel und seine Kollegen von der Nationalbank-Spitze haben getan, was in der Luft lag. Sie gingen runter. Auf null. Der letzte mögliche Schritt vor Minuszinsen – er ist soeben passiert. Wie immer argumentiert die Notenbank mit der Inflation. Die fiel im Mai ins Minus. Deflation. Schlegel und Co. gaben entsprechend alles, was sie noch hatten. Viel blieb nicht. Sie senkten die Zinsen im Frühling, sie senken sie heute. Ab morgen gilt zero. Die Inflation soll nur langsam und schwächer als bisher vermutet steigen, so die aktuelle Prognose der Masters of the Money. Dem steht die Lebenswirklichkeit gegenüber: steigende Kassen-Prämien, explodierende Restaurant-Preise, zulangende Steuerbeamte, verrückte Mietangebote.

Das Leben wird teurer, so das Gefühl der meisten im Land. Schlegels SNB sagt das Gegenteil: Das Wesentliche wird billiger. Für die Währungshüter ist wie immer der Franken das grosse Problem. Der steigt und steigt, respektive die Währungen der Handelspartner verlieren an Wert.

Kommentar des Einsenders

Die SNB im selben Blindflug wie die "Experten" aus der Frankistenkiste hierorts...!? "Die Inflation soll nur langsam und schwächer als bisher vermutet steigen, so die aktuelle Prognose der Masters of the Money." Null Plan, bis der Laden in die Luft fliegt. Noch eine "Nullrunde" in der Erwartung auf "Effekte", bis die deflatorische Spirale 2026 Richtung Kollaps startet...!? Geht die FED, geht die EZB, ist im Euroraum wohl derselbe Salat angerichtet, und die Marktbedingungen deuten alles andere als auf Erholung...!? Harte Null-Nummer.

18.06.2025

19:22 | Die US-Korrespondentin: Deutsche Bank sagt, dass der GENIUS Act die globale Dominanz des Dollars stärken könnte!

Die Deutsche Bank ist davon überzeugt, dass der Genius Stablecoin Act dem Dollar einen großen Vorteil in der globalen digitalen Wirtschaft verschaffen könnte. In einem Kommentar , der am Dienstag von Marktbeobachter Walter Bloomberg geteilt wurde, sagte die Strategin der Bank, Marion Laboure, dass das Gesetz dazu beitragen könnte, dass Dollar-gestützte Stablecoins mehr ausländische Liquidität anziehen, insbesondere in Ländern mit schwachen Finanzsystemen.

Mit dem GENIUS Act sichern sich die USA den globalen Stablecoin-Markt – und pushen den digitalen Dollar als Waffe im Währungskrieg. Die Deutsche Bank feiert: Mehr Dollar-Liquidität, mehr Macht. Stablecoins werden reguliert, Banken und Konzerne dürfen mitmischen. Auch JPMorgan, Société Générale und die Deutsche Bank basteln längst mit. Fazit: Wer die digitalen Dollars kontrolliert, kontrolliert die Welt. JE

16.06.2025

14:18 | msn: Bargeld: Neue Regel beim Bezahlen – wer das tut, dem droht Strafe

Trotz diverser Alternativen bleibt Bargeld in Deutschland weiterhin eines der beliebtesten Zahlungsmittel. Problematisch ist das nicht, dennoch hat sich die EU auf ein Verbot geeinigt, das die Verwendung in einem Fall verbietet. Beträge ab 10.000 Euro dürfen nicht mehr beglichen werden – mit wenigen Ausnahmen für Privatpersonen.

Unter dem Vorwand der Geldwäschebekämpfung. Doch in Wahrheit geht’s nicht um Mafia, sondern um Macht: Wer Bargeld einschränkt, nimmt den Menschen die letzte anonyme Freiheit im Zahlungsverkehr. Wer das Geld digitalisiert, kann es auch sperren, umleiten oder überwachen. Heute Luxusgüter, morgen der Kühlschrankkauf. Der Trend: totale Kontrolle. Die Botschaft ist klar, Vertrauen ist gut – aber nur, wenn’s sich auslesen lässt. Bargeld ist gelebte Selbstbestimmung. Wer es verbietet, will nicht Kriminelle stoppen – sondern die Bürger entwaffnen. JE

15.06.2025

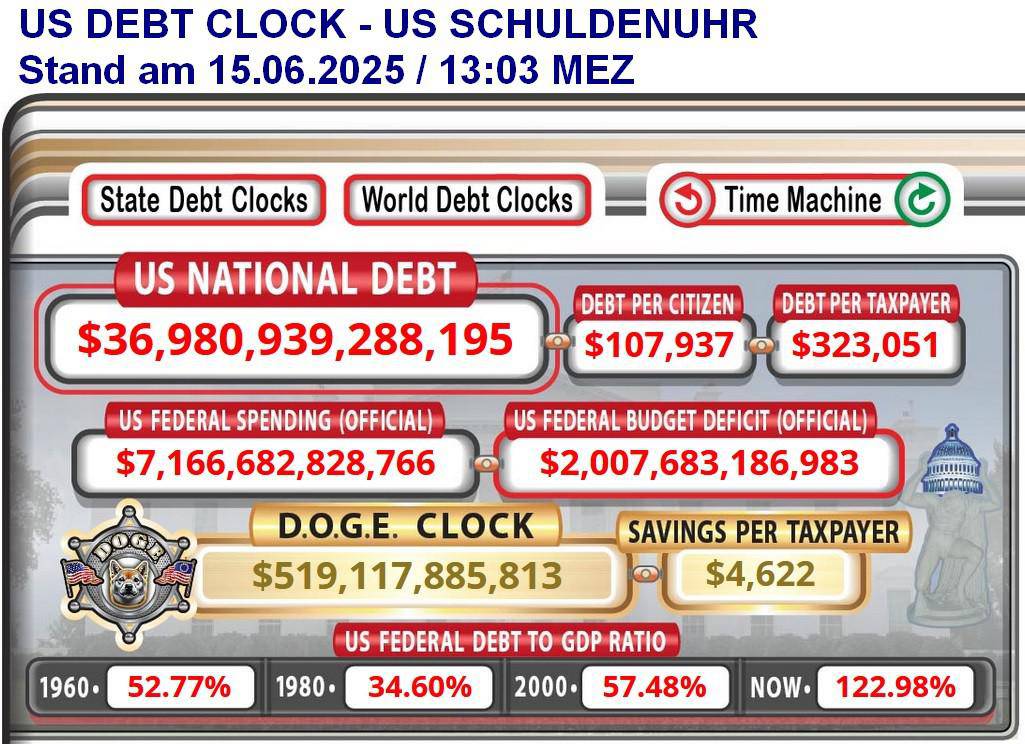

14:40 | Der Bondaffe

(anklicken)

Es dauert nicht mehr lange bis die 37 BILLIONEN (37.000 MILLIARDEN) USD erreicht sind.

Es bleibt dabei und es wird immer offensichtlicher: "Gold will destroy the FED" (Gold wird die FED zerstören). Und Silber auch.

Besonderes Bonbon an der Geschichte: Je mehr Krieg gespielt wird, desto höher steigt der Goldpreis und desto größer wird das Zusammenbruchsrisiko für die FED. Ein Krieg läuft schon, nämlich Israel vs. Iran. Dann kommt China vs. Taiwan und dann macht Putin den Deckel bei der Ukraine zu. Drei kriegerische Auseinandersetzungen gleichzeitig! Die man auf einer Zeitschiene steuern kann. Gut für den Goldpreis und extrem schlecht für Zinsen bzw. die Renditen für die Staatsanleihen, besonders aus den USA. Und daher wird ein schnell steigender Goldpreis, in Verbindung mit einem extrem schädlich hohen Silberpreis für die globale Realwirtschaft, das US-FIAT-Geldsystem ins Wanken und zum Einsturz bringen.

Das ist offensichtlich, die zusätzlichen "Schwarze-Schwan-Ereignisse" hat niemand auf dem Radar.

15:10 | Leser Kommentar

Ich finde diese Klimawarnung in Dtl. mit ´Alarmstufe ROT´ total wichtig, damit die Menschen bald in den Sommerferien in die noch viel, viel heißeren Länder Ägypten o Türkei o Griechenland ´flüchten´ können, oder ?

18:00 | Leser Kommentar

… und gleichzeitig bauen die USA ein Inland-zentriertes – viel weniger auf Importe setzendes – Wirtschaftssystem in Gang, wo unfassbare Mengen an Dollar als Investitionen in die USA dauerhaft aus dem Ausland ´heimkehren´. Damit haben die USA bereits ihren Status und Anspruch als Welt-Leit-Währung – für alle sichtbar aber keiner spricht drüber – beendet.

12.06.2025

12:32 | FW: Die Schulden-Bombe der USA: Ein Finanzsystem am Abgrund

Die Schuldenlage der USA spitzt sich dramatisch zu – Experten wie Ray Dalio schlagen Alarm. Die Schuldenlast sorgt nicht nur für höhere Zinsen und einen geschwächten Dollar, sondern bedroht auch das über Jahrzehnte aufgebaute Vertrauen in die USA. Eine mögliche Lösung des Problems wäre die Rückkehr zum Quantitative Easing, allerdings sind der US-Notenbank Fed die Hände gebunden. Warum die Schulden-Bombe nicht nur wirtschaftliche, sondern auch geopolitische Folgen haben könnte, darüber sprechen die Analysten von Bravos Research in ihrem neuen Video.

15:02 | Leserkommentar

Da möchte ich diesen Schulden-Tsunami-US-Experten mal fragen, ob er auch schon z. Zt. von Joe B. als Präsident solche Warnungen ausgesprochen hat ? Klar, die Schulden sind zu hoch und eigentlich hat ja auch keiner ein Interesse daran, diese zurückzahlen zu wollen. Aber bei Joe B. wurde das Geld – wie wir jetzt wissen – ohne jede Kontrolle umgangssprachlich aus dem Fenster geschmissen und DJT ist wenigstens bemüht um eine Staatssanierung.

18:40 | Leser Kommentar

ich las die Woche einen Artikel, aus dem ich schließe, dass Trumpf Sunzi gelesen haben muß und wohl auch einige Strategen um sich zu scharen wußte, wie man Sunzi in de USA anwenden kann.

So absurd es klingen mag, aber, könnte es sein, dass Trump die USA in die Pleite treibt um sich der Finanzierung und des linken Gesindels und dessen finanzstarken Philanthropen zu entledigen?

Wäre eine Strategie über sehr viele Bande - absurd?

18:58 | Leser Kommentar zu 18:40

Eins kann man sicher ausschließen, dass DJT das – sollte es noch vorhanden sein – US-Staats-Gold zur Sanierung der aktuellen Verschuldung verwenden will. Wenn, dann ist diese Gold für irgendeine Art von ´Neustart´ gedacht …

10:00 | tkp: Bulgarien könnte die Eurozone sprengen – Beitritt schadet allen EU-Ländern

Mit 1. Januar 2026 soll in Bulgarien der Euro eingeführt werden. Er wird wieder ein Teuro und die Verarmung der unteren und mittleren Schichten vorantreiben. Gleichzeitig wird er den andren Ländern schwere Bürden auferlegen. Wie berichtet erfolgt die Einführung im typischen EU-Stil, nämlich anti-demokratisch und autoritär. Die EZB und die EU-Kommission erklärten vorige Woche, dass das geldpolitische Kontrollgebiet auf das osteuropäische Land ausgeweitet wird. Die Bulgaren wehren sich seit Monaten vehement gegen die Euro-Einführung, doch ernsthafte politische Opposition wird unterbunden.

Ein toxischer Mix aus geopolitischem Größenwahn, wirtschaftlichem Hasardspiel und demokratischer Missachtung – und das alles, um ein weiteres Land in den Euro-Zwang zu pressen, koste es, was es wolle. Technokratenreich Brüssel, wo nicht das Volk zählt – sondern die Agenda. JE

07:43 | b.com/GVS: Warum der Hong Kong Dollar KEIN Yuan ist: Geheimnisse einer starken Währung

Bislang wusste ich ja über den Hongkong-Dollar nicht recht viel. Das hat sich während meines Aufenthaltes in Hongkong geändert. In diesen Video versuche ich dieses interessante Währungskleinod zu erklären. Von seiner bewegten Geschichte bis zur Frage, warum er nicht an den chinesischen Yuan gekoppelt ist – diese Währung hat viel zu bieten. Der Hong Kong Dollar ist ja keine globale Spitzenwährung - dennoch unter den 10 meist gehandelten Währungen der Erde - unglaublich, für ein derart kleine Währungsregion.

An meiner Abwesenheit werdet Ihr es bemerkt haben: gestern war Rückreisetag - von Hongkong nach Neuberg 26 STunden mit 4,5 Std Aufenthalt in Dubai. GEht in die Knochen und heut spür ichsin den Knochen. Bin hoid a nimma der Jüngste. TB

07.06.2025

16:54 | eXX: Milliardengrab Digital-Euro? Studie warnt vor explodierenden Kosten für Banken

Demnach müssten allein die 19 untersuchten Banken mit Umstellungskosten von über zwei Milliarden Euro rechnen. Auf den gesamten Euroraum hochgerechnet drohen laut Studie Belastungen zwischen 18 und 30 Milliarden Euro – je nach Szenario.

Trotz der Pläne von EU-Kommission und EZB sehen viele Kreditinstitute den Nutzen des Digital-Euro kritisch. „Ein paralleles System würde vor allem zusätzliche Kosten und Komplexität verursachen, ohne einen erkennbaren Mehrwert für die Kunden zu schaffen“, heißt es aus Bankenkreisen. Bestehende Bezahlmethoden wie Echtzeitüberweisungen erfüllten bereits hohe Standards in Sachen Schnelligkeit und Sicherheit – wozu also der Aufwand?

Kommentar des Einsenders

Die Feuchten Fieberträume der SED.2.0 in Frankfurt und Brüssel zur Totalkontrolle, was durch "debanking" noch nicht gänzlich umsetzbar ist...! Frei nach dem alten Bankster-Spruch - gebt mir das Geld/Gold und mir ist egal wer am Thron sitzt! Der "Schönheitsfehler": "Korbwährung" Euro an USD gebunden, keine europ. Ratingagentur, Dienstleister allesamt Amis, Infrastruktur und sämtliche Steuerungselemente von der FED dominiert, Lizenzen, kaum Trennbanksystem, die Basel-Regularien, Akzeptanz völlig ungewiss... Die Banken stehen jetzt schon mit dem Rücken zur Wand, der Krach Brüssels mit Washington, die Kunden werden ihr eigenes Grab nicht brennen und Brics+ steht als großer Gegenpol gegenüber...!? Sieht eher danach aus, als dass die "Geldschöpfung aus dem Nichts" sich dem Ende nähert!?

Der Digital-Euro wird zum Abschaltgeld mit Kill-Switch – teuer, überflüssig und gefährlich. Milliardenkosten für Banken, massive Umbauten und Personalbindung, nur damit Brüssel ein neues Kontrollspielzeug bekommt. Statt Nutzen gibt’s Bürokratie, statt Freiheit das EZB-Erziehungsgeld. Und obendrauf: volle Währungsbackdoor für Staat und Hacker – Zugriff sperren? Zweckbindung? Alles mit einem Klick. Willkommen im gläsernen Portemonnaie. JE

06:20 | fmw: Inflation besiegt: EZB läutet das Ende des Lockerungszyklus ein

Wie erwartet hat die Europäische Zentralbank am Donnerstag die Zinsen gesenkt. Angesichts einer nachlassenden Inflation senkte die EZB den Leitzins zum achten Mal – er beträgt nun 2 %. Auf der anschließenden Pressekonferenz signalisierte EZB-Präsidentin Christine Lagarde, dass der Lockerungszyklus dem Ende zugeht. Ihre Kollegen schlossen sich dem an. Während EZB-Ratsmitglied Madis Müller das Ende der Zinssenkungen nahen sieht, bejubelt Villeroy einen „Sieg” über die Inflation.

Natürlich glauben die Zentralbanken, die Inflation sei besiegt – wie Faust nach der ersten Welle glaubte, das Meer sei gezähmt. Doch Mephisto steckt nicht nur im Zins, sondern auch in den künftigen Lohnforderungen, Lieferketten und vor allem den Staatsbudgets. Die zweite Welle kommt – groß, gewaltig, und mit mehr "grüner Transformation" als Hirn. Aber immerhin drucken sie sich dann noch schnell ein Rettungspaket, bevor das Wasser steigt. TB

05.06.2025

10:06 | reuters: Ukraine gerät mit Zahlungen an Inhaber von GDP-Optionsscheinen in Verzug

Das Finanzministerium der Ukraine erklärte am Freitag, dass es mehr als eine halbe Milliarde Dollar an die Inhaber seiner BIP-Optionsscheine nicht zahlen werde, was den ersten Zahlungsausfall seit Einführung dieser Instrumente darstellt. Das kriegsgebeutelte Land erklärte, es schulde den Inhabern der Optionsscheine im Wert von 3,2 Mrd. Dollar am 2. Juni 665 Mio. Dollar, die auf der Wirtschaftsleistung des Jahres 2023 basieren. Letztes Jahr hatte das ukrainische Parlament ein Zahlungsmoratorium für die an das BIP gebundenen Wertpapiere ab dem 31. Mai beschlossen. „Die Ukraine ist weiterhin entschlossen, eine umfassende, faire und gerechte Umstrukturierung der BIP-gebundenen Wertpapiere durchzuführen“, hieß es in einer Erklärung, und fügte hinzu, dass das Land die in seinem IWF-Programm festgelegten Verschuldungsziele einhalten und eine vergleichbare Behandlung wie die offiziellen Kreditgeber sicherstellen müsse.

Die Berater und Rechtsvertreter der Optionsscheininhaber gaben nicht sofort eine Stellungnahme ab. Die Ukraine hat die Instrumente - festverzinsliche Wertpapiere, die an das Wirtschaftswachstum gekoppelt sind - geschaffen, um ihre Umschuldung von 2015 zu versüßen. Aufgrund ihrer komplexen Struktur waren sie jedoch nicht Teil der umfassenderen Umstrukturierung von 20 Milliarden Dollar im vergangenen Jahr. Die ukrainische Wirtschaft brach nach der russischen Invasion im Jahr 2022 ein und fiel um fast 30 %. Und obwohl die Wirtschaft 2023 und 2024 ein bescheidenes Wachstum verzeichnete, liegt das Bruttoinlandsprodukt weiterhin unter dem Vorkriegsniveau. Finanzminister Serhii Marchenko bezeichnete die Optionsscheine, deren Auszahlung an das Wachstum gekoppelt ist, als „für eine Welt konzipiert, die nicht mehr existiert“.

Kommentar des Einsenders

Es sind die Kleinigkeiten am Rande, die vielleicht noch eine große Rolle spielen. So scheint es bei Verbindlichkeiten der Ukraine mittlerweile zumindest einen Zahlungsausfall gegeben zu haben … die Ukraine konnte dann wohl diese Verpflichtungen in voller Höhe und zum richtigen Zeitpunkt nicht mehr erfüllen. Darf man die Ukraine damit bereits umgangssprachlich – trotz der ganzen Hilfsgelder – als ´pleite´ bezeichnen ?

Die Ukraine hat einen Zahlungsausfall von 665 Mio. $ auf ihre wachstumsgebundenen Staatsanleihen (GDP-Warrants) erklärt – wegen Krieg, Wirtschaftseinbruch und gescheiterten Verhandlungen mit Investoren. Es ist der erste Ausfall dieser speziellen Anleihen seit ihrer Einführung 2015. JE

10:53 | Leserkommentar

Scheibchen für Scheibchen, Steinchen für Steinchen fügt sich das puzzle langsam zusammen und gibt ein eher schauriges Bild, das weltweite $-Finanzsystem ist so gut wie im Eimer. Hinzu kommen stagflationäre Tendenzen in allen wirtschaftlich potenten Zonen der Welt, USA, EU, CN. Das System versucht sich mit immer totalitäreren Maßnahmen, s. CBDC, Meinungsdiktatur, KI-Filter, etc., zu erhalten, letztlich aber lediglich seinen Tod in einem für ALLE leidvollen Prozess, hinauszuzögern. Und die Masse blickt - wie immer - NIX!

12:45 | Leserkommentar

Die Ukraine ist nicht pleite, sie kann halt nur nicht bezahlen. Warum sichert sich Trump Rohstoffe? Warum besteht denn Trump nicht auf Rückzahlung seines Geldes? Weil er genau weiß, dass keines mehr da ist.

04.06.2025

18:48 | UCN: An einem ruhigen frühen Morgen in Peking fiel die Krone des Dollars

Sollte China Erfolg haben, würden die USA ihre „Wunderwaffe“ der Währungsdominanz verlieren. „Ich glaube, wir müssen von dem Gedanken ausgehen, dass eine Niederlage zu einer Revolution führt – um die Trump-Revolution zu begreifen“, erklärte der französische Historiker Emmanuel Todd im April in Moskau. „Die Erfahrung, die wir in den Vereinigten Staaten machen, ist eine Revolution, auch wenn wir nicht genau wissen, was sie sein wird. Ist es eine Revolution im engeren Sinne? Ist sie eine Konterrevolution?“

Diese Trump-Revolution, so Todd, gehe mit einer Niederlage einher. Leute wie J.D. Vance, Trumps Vizepräsident, wüssten ganz genau: Amerika hat diesen Krieg verloren. Dieses Bewusstsein steht in scharfem Kontrast zur europäischen Realitätsverweigerung. Dort herrscht keine Einsicht, sondern Leugnung. Für die USA ist es wirtschaftlich eine Niederlage. Die Sanktionspolitik hat offengelegt: Die Finanzmacht des Westens ist nicht allmächtig. Und im Pentagon weiß man längst: Der militärisch-industrielle Komplex der USA hat strukturelle Schwächen.

Die Leseratte

Das chinesische CIPS gegen SWIFT - China gewinnt. Das kommt davon, wenn man seine eigene Währung (SWIFT gehört dazu) zur Waffe macht! Dann wendet die Welt sich ab.

14:20 | ET: Bulgarien bekommt den Euro – Tausende protestieren

Bulgarien kann aus Sicht der Europäischen Kommission die Gemeinschaftswährung Euro einführen. Das EU-Mitgliedsland erfülle die dafür notwendigen Kriterien, teilte die Brüsseler Behörde mit. Bulgarien will seine Landeswährung Lew (Deutsch: Löwe) zum 1. Januar 2026 mit dem Euro ersetzen. Das Balkanland ist seit 2007 Mitglied der Europäischen Union und wäre das 21. Land mit der Gemeinschaftswährung. Als bislang letztes Land war zum 1. Januar 2023 Kroatien in den Kreis der Eurostaaten aufgenommen worden.

Viel Spaß mit dem Euro, der tolle Deal, der keine 10 Jahre überlebt! JE

02.06.2025

12:13 | Leser Beitrag zum Leser Kommentar vom 28.05. - "Die Hirnwäschen vor den digitalen Euro fangen an"

Michael Mross hat heute ein neues Video drinnen "Kampf gegen Bargeld - Wer steckt hinter der mysteriösen Plakat-Aktion". Es soll PayPal sein. Ist das fehlende Impressum ein Straftatbestand? Als Fleyer bezüglich Demos gegen den C-Terror verteilt wurden, musste da auch ein Impressum drauf stehen.