26.02.2026

14:31 | ET: Bargeld in Deutschland im Trend: 73 Prozent setzen auf Scheine und Münzen

Deutschland und Österreich bleiben Europas Bargeld-Hochburgen. Scheine und Münzen werden in den beiden Ländern deutlich häufiger benutzt als in den sieben anderen europäischen Ländern, in denen sich das Marktforschungsinstitut YouGov für das Beratungsunternehmen BearingPoint umgehört hat. Gefragt nach ihrer häufigsten Zahlungsmethode nannten in der Umfrage im Dezember 73 Prozent der 2.026 befragten Erwachsenen in Deutschland Bargeld. Damit erhöhte sich der Anteil der Bargeld-Zahler hierzulande im Vergleich zur Vorjahreserhebung von damals 69 Prozent. In anderen Ländern ist die Bargeldnutzung rückläufig – auch in Österreich, wo in der jüngsten Umfrage 71 Prozent der dort 1.000 Umfrageteilnehmer angaben, Bargeld besonders häufig zu verwenden. In der Schweiz bevorzugen 61 Prozent der dort Befragten Bargeld, in Irland 58 Prozent, in Frankreich sind es 51 Prozent, in den Niederlanden 46 Prozent.

Der Norden marschiert Richtung vollüberwachter Klick-Ökonomie, der deutschsprachige Raum hält die Scheine hoch wie einen Schutzwall gegen die Zentralbank-Zukunft. Und Brüssel bastelt weiter am digitalen Euro – natürlich „nur als Alternative“. Logisch... Und Tempolimits sind nur Empfehlungen. JE

24.02.2026

15:13 | apollo: Obwohl es gegen Vorschriften verstößt: EZB-Chefin Lagarde bekommt zusätzliches Gehalt von einer anderen Bank

Die EZB-Chefin Christine Lagarde ist auch Mitglied im Vorstand der Bank für Internationalen Zahlungsausgleich (BIZ). Obwohl sie als EZB-Chefin kein Geld von Dritten annehmen darf, bekam sie von der BIZ im vergangenen Jahr etwa 140.000 Euro, wie die Financial Times am Montag berichtet. Das geht aus einer Anfrage der EU-Abgeordneten Fabio de Masi und Dick Erixon hervor. Die Vorstandsmitglieder der BIZ haben Anspruch auf ein festes Jahresgehalt und variable Sitzungsgelder, allerdings legt die Bank diese nicht offen.

Gegenüber den EU-Abgeordneten teilte Lagarde nun mit, dass sie 2025 insgesamt 130.457 Schweizer Franken bekommen habe, was rund 140.000 Euro entspricht. Im Jahr zuvor erhielt sie sogar ein Gehalt von umgerechnet 466.000 Euro zusätzlich zu 135.000 Euro für weitere Leistungen. 2024 erhielt sie ein Gesamtgehalt von 741.000 Euro für ihre Arbeit bei der EZB und der BIZ und war damit die bestbezahlte EU-Beamtin.

Regeln sind offenbar nur fürs Fußvolk. Wenn die oberste Währungshüterin Europas beim Basler Zentralbanker-Stammtisch noch ein paar Scheine einsackt, nennt man das nicht Interessenkonflikt, sondern „Kodex“. Basel überweist, Frankfurt verneigt sich, und bei uns noch die letzten Münzen aus der Trinkgeldkasse kratzen wollen und dann dem Pöbel Sparsamkeit predigen. JE

17:12 | Leserkommentar

...passt genau ins Bild! Die höchstbezahlte EU-Beamtin - verurteilt wegen Korruption, nicht straffähig wegen ihres Ansehens -, bezieht neben ihres EZB-Gehalts eine unvorschriftsmäßige Apanage aus dem Mafia-Konglomerat BIZ (Basel/exterritorial/"unkontrolliert")...!? ...und diese Herrschaften "wachen" über "unsere" Zahlungsmittel...!? ..und die mächtigste EU-Beamte tut es ihr gleich, mit ihren völlig korrupten intransparenten Einzelgängen... Lagarde geht vorzeitig, und das wertlos gewordene Geldsystem über u.a. die EZB möge mit ihr gleich mitgehen...! Die Länder brauchen wieder stabile Währungen, und "stabile" Hüter derer.

17:13 | Silvercruiser

Beim Silvercruiser sind solche Machenschaften nicht dazu geneigt, großes Erstaunen auszulösen! Meine Frage, welche selten gestellt wird, würde lauten: Was machen solche Personen mit diesem „Geld“? Mit einem schönen Gruß und der Beantwortung dieser Frage darf ich verbleiben, Ihr Silvercruiser!

23.02.2026

12:56 | UCN: Trumps Söhne fordern ein „Upgrade“ des Dollars und wollen mit ihrer Stablecoin USD1 die US-Dominanz sichern.

„Das wird tatsächlich die Vorherrschaft des Dollars sichern. Das wird den US-Dollar stabilisieren und alles bewirken, was wir brauchen“, sagte Don Jr. Anlässlich des einjährigen Jubiläums ihres Kryptounternehmens World Liberty Financial wirbt die Familie Trump erneut für ihre Stablecoin USD1 als neue Form des Dollars, die den Banken Macht entzieht und sie in die Hände privater Unternehmen legt, obwohl es viele Skeptiker gibt, die die Authentizität ihres Unternehmens anzweifeln. Am Rande des World Liberty Forums in dieser Woche trafen sich die ältesten Söhne von Präsident Donald Trump, Eric und Don Jr., mit CNBC, um über ihr Geschäft und die Bedeutung ihrer Stablecoin zu sprechen. The WinePress hat bereits zuvor über World Liberty Financial berichtet. Das Unternehmen wurde 2024 von Trump, seinen Söhnen und anderen Mitgliedern der Regierung des Präsidenten gegründet.

Wenn das die Rettung der Dollar-Hegemonie sein soll, dann ist ein Kasino auch eine Sparkasse. JE

14:55 | Der Bondaffe

Donald Trump ist in dieser Hinsicht sehr geschmeidig. Irgendwie muß er USD-Stabilität suggerieren, wo schon lange keine mehr sein kann. Aber es funktioniert.

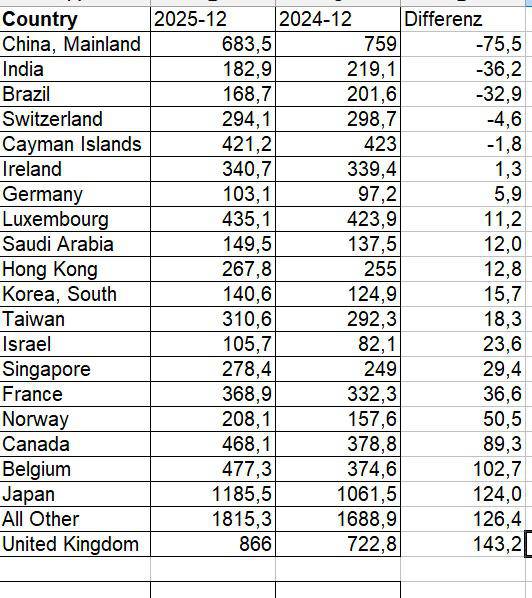

Etwas anderes funktioniert auch noch. Trotz US-Rekordverschuldung von 38,X BILLIONEN US-Dollar scheint es kurzfristig keine starke Fluchtbewegung aus US-Staatsanleihen zu geben. Es wird viel berichtet, daß China seine US-Treasury-Bestände abbaut. Das stimmt, aber das geschieht "marktschonend". Bei starken Verkäufen macht man sich den Markt und die Kurse kaputt. Das will keiner, die Chinesen sowieso nicht.

Gibt es denn Käufer für US-Staatsanleihen? Oh ja, die sind da. Auf der Übersichtsseite

https://ticdata.treasury.gov/resource-center/data-chart-center/tic/Documents/slt_table5.html

ist alles dokumentiert. Wenn man sich die Werte rauskopiert und in einer EXCEL-Datei bearbeitet, sieht man folgendes Bild.

Spitzenreiter und Großabnehmer im Jahresvergleich ist Großbritannien mit einer Bestandszunahme von 143 MILLIARDEN USD, gefolgt von Japan mit 124 MRD USD und dem kleinen Belgien (!) mit 103 MRD USD. Kleinvieh macht auch Mist mit 126 MRD USD Zunahme.

Ich würde sagen von Flucht keine Spur, trotz USD-Abwertung. Nur die BRD macht eine Ausnahme. Da ist wirklich kein Geld mehr da um US-Staatsanleihen zu kaufen. Oder gibt es einen politischen Grund?

20.02.2026

19:07 | ZH: EZB bereitet im Stillen globale Liquiditätshilfe vor, während die Euro-Schuldenwelle zunimmt.

Ab dem dritten Quartal 2026 gelten neue Regeln für die sogenannte Euro-Repo-Fazilität. Zentralbanken weltweit können dann bis zu 50 Milliarden Euro an auf Euro lautenden Sicherheiten, wie beispielsweise Staatsanleihen, bei der EZB hinterlegen, um bei akutem Liquiditätsbedarf Euro-Liquidität von der Zentralbank zu erhalten. Ziel ist es, die dauerhafte Verfügbarkeit von Euro-Liquidität zu gewährleisten und die bisher zeitlich begrenzten Repo-Linien zu ersetzen.

Zentralbanken greifen typischerweise in Phasen akuter Liquiditätsengpässe auf dieses geldpolitische Instrument zurück – zuletzt während der COVID-Lockdowns. Die Repo-Fazilität zählt zu den Sofortmaßnahmen der Zentralbanken in Krisensituationen. Die sogenannte EUREP (Eurosystem Repo Facility für Zentralbanken) wurde am 25. Juni 2020 als kurzfristige Liquiditätslösung für angeschlossene Zentralbanken eingeführt: Die Zentralbank des Kosovo erhielt 100 Millionen Euro, Montenegro 250 Millionen Euro an kurzfristiger Liquiditätshilfe.

Kommentar des Einsenders

"...A fiscal policy U-turn within the EU is also under discussion. Should member states agree on a “two-speed Europe” and implement joint financing of new debt via so-called Eurobonds, this would place the European bond market on an entirely new footing in terms of both volume and structure. European taxpayers — above all the still relatively less indebted Germans at the federal level — would then stand behind the credit guarantees. In Frankfurt, such a revolutionary step is expected to deliver a massive boost in global demand for euro-denominated bonds. ..."

Back to the roods? Ende des Irrweges u.o. Neuaufstellung? Das Europa der unterschiedlichen Geschwindigkeiten hatten wir bereits in Bezug auf den EUro, und recht schnell durften die Nordländer die Schulden des Südens (und des Ostens) übernehmen...!?

14:34 | tkp: EZB vor Coup zur Machtsicherung

Die finanzpolitische Elite der EU, EZB und Frankreichs Nationalbank rüsten sich für einen Machtwechsel in Paris. Deshalb dürfte Christine Lagarde noch vor der Wahl abtreten, damit man die Nachfolge ohne Le-Pen-Partei regeln kann. Diese Woche wurden erneut Gerüchte rund um einen vorzeitigen Rückzug von EZB-Chefin Christine Lagarde (sie dürfte danach WEF-Chefin werden) bekannt. Fast gleichzeitig wurde bekannt, dass der Direktor der französischen Nationalbank vorzeitig abtritt. Während dies nur eine Randnotiz in den Medien ist, sind die Hintergründe höchst brisant: Man will die Nachfolge regeln, bevor das Pariser Präsidentenamt an die rechte Opposition um Le Pen geht.

Im April 2027 wird das französische Präsidentenamt wieder neu gewählt. Laut Umfragen sind die Chancen so groß wie nie, dass die rechte Opposition die Nachfolge von Macron (er darf nicht mehr antreten) übernimmt. Marine Le Pen wurde aus der Wahl ausgeschlossen, doch Jordan Bardella, Vorsitzender der rechten Rassemblement National, führt überlegen. Offenbar rechnet auch das EU-Establishment bereits mit einem Machtwechsel in Paris oder setzt zumindest Vorkehrungen für diesen Fall.

Kommentar des Einsenders

"Gebt mir die Macht über das Geld und es ist mir egal, wer auf dem Thron sitzt". Skandalöse Vorgänge, verlottert - und da soll noch irgendwer behaupten, "wir" würden in Demokratien leben...!? In diesen Gehaltsklassen gibt es diesen terminus-technicus nicht!

11:58 | transition: Lagarde will EZB vor Ablauf ihrer achtjährigen Amtszeit verlassen

Die Präsidentin der Europäische Zentralbank (EZB), Christine Lagarde, wird ihren Posten voraussichtlich vor dem Ende ihrer achtjährigen Amtszeit im Oktober 2027 verlassen. Darüber berichtet die Financial Times, die diese Information angeblich von «einer mit ihren Überlegungen vertrauten Person» erhalten hat. Die oberste Zentralbankerin Europas, die im November 2019 vom Internationalen Währungsfonds zur in Frankfurt ansässigen EZB wechselte, möchte dem französischen Präsidenten Emmanuel Macron und dem deutschen Bundeskanzler Friedrich Merz die Möglichkeit geben, vor der französischen Präsidentschaftswahl im April einen Nachfolger zu bestimmen.

Wann genau Lagardes Abschied erfolgen wird, ist allerdings unklar. Jedenfalls erklärte die EZB gegenüber der Financial Times: «Präsidentin Lagarde ist vollständig auf ihre Aufgabe fokussiert und hat keine Entscheidung bezüglich des Endes ihrer Amtszeit getroffen.» Als mögliche Nachfolger nennt die Zeitung den ehemaligen spanischen Zentralbankgouverneur Pablo Hernández de Cos und seinen niederländischen Amtskollegen Klaas Knot als Favoriten für die Nachfolge an der Spitze der EZB. Auch Direktoriumsmitglied Isabel Schnabel habe erklärt, dass sie an dem Amt interessiert sei, ebenso wie Bundesbankpräsident Joachim Nagel.

Logisch: Die Ratten verlassen das sinkende Schiff. JE

07:33 | tichy: Zwischen Krisenmodus und Schuldenschwemme: EZB erweitert Repo-Liquiditätsoption

Ab dem dritten Quartal 2026 gelten neue Regeln für die sogenannte Euro-Repo-Fazilität. Zentralbanken weltweit sollen bis zu 50 Milliarden Euro an Euro-denominierten Sicherheiten, etwa Staatsanleihen, bei der Europäischen Zentralbank hinterlegen können, um sich im Falle akuten Bedarfs bei der Zentralbank mit Euro-Liquidität zu versorgen. Ziel ist es, eine permanente Verfügbarkeit von Euro-Liquidität zu gewährleisten, anstelle der bislang zeitlich begrenzten Repo-Linien.

Zentralbanken greifen auf dieses geldpolitische Instrument gewöhnlich in Phasen akuter Liquiditätsprobleme zurück – zuletzt während der Corona-Lockdowns. Die Repo-Fazilität zählt zu den unmittelbaren Kriseninstrumenten der Notenbanken. Die sogenannte EUREP (Eurosystem Repo Facility for Central Banks) startete am 25. Juni 2020 als kurzfristige Liquiditätslösung für assoziierte Zentralbanken: Die Zentralbank des Kosovo nutzte 100 Millionen Euro, Montenegro 250 Millionen Euro kurzfristiger Liquiditätshilfe.

Die EZB baut schon mal den globalen Pfandleihshop für europäische Staatsschulden auf – damit irgendwer den Bond-Müll noch frisst, bevor sie ihn am Ende selbst auf die Bilanz kippen muss. JE

18.02.2026

08:48 | SPON: Lagarde will EZB offenbar vorzeitig verlassen

EZB-Präsidentin Lagarde will laut einem Medienbericht schon vor dem Ende ihrer regulären Amtszeit ihren Posten aufgeben. Der Wechsel soll mit den Präsidentschaftswahlen in Frankreich zusammenhängen.

Christine Lagarde, Präsidentin der Europäischen Zentralbank (EZB), wird einem Medienbericht zufolge voraussichtlich vorzeitig aus dem Amt scheiden. Es werde damit gerechnet, dass sie ihre regulär bis Oktober 2027 laufende achtjährige Amtszeit nicht vollständig absolvieren werde, meldete die Zeitung »Financial Times« unter Berufung auf eine mit Lagardes Überlegungen vertraute Person.

Die Leinenführigkeit war bis zum Schluss ... "Use me as you wish" .. die Zuhälter wechselte, doch der Nutzen blieb. Wir kennen den Ausgang des Projekts "Starke Frauen" .. haben wird doch noch unsere Uschi. TS

17.02.2026

06:51 | fmw: Rezession in den USA vertagt? Die neue Botschaft der Zinskurve

Die Analysten von Bravos Research nehmen in ihrem aktuellen Video mit dem Titel „Es sind noch drei Monate übrig“ den US-Anleihemarkt detailliert unter die Lupe und analysieren die sich zunehmend versteilende Zinskurve als möglichen Vorboten eines geldpolitischen und konjunkturellen Wendepunkts. Ihre These: Das Signal deutet weniger auf eine unmittelbar bevorstehende Rezession hin als auf eine Phase scheinbarer Stabilisierung – die jedoch das Risiko eines späteren, womöglich schärferen Abschwungs in den USA erhöht.

Faustregel: eine Rezession trifft zumeist 7-10 Monate nach der ersten Inversion ein - das wissen wir aus der Geschichte, weshalb das im Video gesagte jetzt ned grod DIE neiche Erkenntnis is. TB

16.02.2026

17:23 | Der Bondaffe - Ent-Dollar-isierung

Die Ent-Dollar-isierung der Welt ist ein komplexes Thema. Was wird nicht alles gesagt und geschrieben, wonach der USD im Niedergang begriffen sei. Die extreme Staatsverschuldung sei wie ein Damoklesschwert, die Inflation sei ein fortwährendes Problem oder ein neuer FED-Chef sei unkalkulierbar. Und der US-Dollar befinde sich daher in einem Abwertungskreislauf und die BRICS würden die Führung mit einem eigenen internationalen Zahlungssystem übernehmen und ihre Warenströme verrechnen. Klingt gut, hat aber einen Haken. Solange der US-Dollar existent ist, ändert sich absolut nichts.

Gestern sah ich einem Video einen Beitrag und eine Nachricht, wonach Russland und China beispielsweise Öllieferungen über ein neues Zahlungsverkehrssystem namens "mBridge" verrechnen würden. Sie tauschen DIGITALE (!) russische Rubel bzw. chinesische Renminbi-Yuan (CDBCs). Klingt super, aber auf welcher Basis?

Zuerst müßten die Russen oder die Chinesen einen Preis für 1 Barrel Rohöl festsetzen. Da orientieren sich die Herrschaften zuerst am Rohölmarkt und der zahlt 68,27 USD pro Barrel aktuell.

https://www.finanzen.net/rohstoffe/oelpreis

Das, dieses Barrel, kann man bequem in russische Rubel

https://www.finanzen.net/devisen/us_dollar-russischer_rubel-kurs

oder chinesische Renminbi-Yuan

https://www.finanzen.net/devisen/us_dollar-renminbi_yuan-kurs

umrechnen. Erst dann kann man sagen, wieviel Rubel oder Renminbi-Yuan ein Barrel Rohöl wert ist.

Dann muß man einen Währungskurs, ein Währungsverhältnis, zwischen dem Rubel oder Renminib-Yuan festsetzen um die Gesamtsumme aus dem Trade für die vielen Barrel zu errechnen. Dieses Währungsverhältnis resultiert aus der Umrechnung ÜBER den US-Dollar. Wäre dieser Kurs (aus dem Währungsverhältnis Rubel/Yuan) nicht "marktgerecht", hätte eine der Parteien einen Vorteil und die andere einen Nachteil. Das geht natürlich nicht.

Das ist das Problem, der US-Dollar ist Weltleitwährung und alle anderen Währungsverhältnisse resultieren aus der Umrechnung über den US-Dollar. Das nennt man "Cross-Rates".

Wenn Donald Trump den US-Dollar strategisch abwerten oder aufwerten läßt, hat das auch Auswirkungen auf die Umtauschverhältnisse anderer globaler Währungen untereinander.

Neben wir ein extremes Beispiel, den Wechselkurs "Schweizer Franken in Japanische Yen". Er zeigt an, wieviele Yen ich für einen Franken erhalte.

https://www.finanzen.net/devisen/schweizer_franken-yen-kurs

Im Moment sind es 199,28 Yen pro Franken. Übrigens, der Yen ist extrem schwach gegenüber dem Franken.

Würde nun die Notierung "US-Dollar in japanischen Yen" fallen (was einen stärkeren Yen zu Folge hätte)

https://www.finanzen.net/devisen/us_dollar-yen-kurs

muß sich auch auf der Notierungsseite "Schweizer Franken in Japanische Yen" etwas tun, wenn es keine Bewegung bzw. Ausgleich über die Notierung "US-Dollar in Schweizer Franken" gibt. Bliebe diese Notierung (USD/CHF) unverändert gibt es "Komplikationen" zwischen zwei Niedrigzinswährungen, wobei der japanische Yen gegenüber dem Schweizer Franken stärker würde.

Ich weiß, das sind keine einfachen Strukturen. Aber es soll keiner sagen Donald Trump hätte die übrige Welt nicht im Griff. Eine Veränderung der Cross-Rates führt weiterhin zu "Anpassungsveränderungen" im Zinsgefüge der zwei anderen Parteien.

So ist der EURO relativ stark gegenüber dem US-Dollar. 1.1854 US-Dollar gibt es für einen EURO. Wird der EURO stärker, wenn Donald Trump den US-Dollar schwächer werden läßt, müßte es bei einer Notierung über 1,20 bald ein lautes Wehgeschrei in der EUROZONE und besonders der BRD geben. Denn nicht nur Zölle machen der Exportwirtschaft zu schaffen, es ist auch die hohe EURO-Notierung (= schwache US-Dollar-Notierung).

https://www.finanzen.net/devisen/dollarkurs

Na ja, und fällt der US-Dollar als Stabilisator und Referenzpunkt und Umrechnungsvehikel ganz weg, haben die restlichen Betreiligten auf der Welt mit ihren Warenaustäuschen ein riesiges Problem. Wieviel soll man verlangen? Wie hoch oder niedrig ist der Preis in nationaler Währung? Da müßte man eine Edelmetall- oder Rohstoffdeckung einführen.

BRICS mag sicherlich ohne die reale Verrechnung von US-Dollar auskommen. Aber wer setzt faire Kurse bzw. Austauschverhältnisse fest. Mit dem USD funktioniert es, ohne USD funktiniert wohl gar nichts.

PS: Scheinheilig wäre natürlich der Austausch von saudischen Rial gegen chinesische Renminbi-Yuan in "mBridge". Die Währung in Saudi-Arabien ist immer noch an den US-Dollar gebunden, man tauscht praktisch US-Dollar gegen chinesische Renminbi-Yuan. Ha, ha, ha. 3,75 Saudi-Rial gibt es schon seit über 20 Jahren.

https://www.finanzen.net/devisen/us_dollar-saudi_riyal-kurs

10:59 | eXX: EU drückt aufs Tempo: Digitaler Euro rückt näher

Die Einführung einer digitalen Gemeinschaftswährung wird seit Jahren in der EU diskutiert. Er soll die europäische Souveränität im Finanzbereich sichern. Beim EU-Gipfel im Dezember steckten die Staats- und Regierungschefs die Position der Mitgliedstaaten bei dem Thema fest. Angesichts der jüngsten Signale aus dem EU-Parlament könnte noch heuer grünes Licht für die elektronische Währung geben. Sie wäre in Geschäften, online oder von Mensch zu Mensch kostenlos nutzbar.

Befürworter des digitalen Euros argumentieren, er würde Europäer bei Online-Zahlungen unabhängiger von US-Bezahlsystemen wie Paypal machen. Kritiker warnen, die elektronische Währung würde es Regierungen ermöglichen, ihre Bürgerinnen und Bürger zu überwachen oder ihnen gar den Geldhahn zuzudrehen.

Kommentar des Einsenders

..bemerkenswerter Satz "Europäische Banken befürchten, dass die elektronische Währung sich negativ auf die Nachfrage nach ihren eigenen Online- und elektronischen Bankdienstleistungen auswirken könnte – zumal einige sich zusammengeschlossen haben, um ihr eigenes Zahlungssystem Wero zu starten."

...die ZB plant den Dig.Euro, die Banken ihr System Wero als parallele Konkurrenz, Musk vermeldete, mit X ein Konkurrenzprodukt zu paypal etablieren zu wollen - alles für die schöne digitale Welt, von der KI gesteuert, und da verwundert es nicht, dass das filiale PBanking hierorts immer weiter zurückgeschraubt, Bankomaten abgebaut und Dienstleistungen vollends reduziert werden!

...und nach den Epstein-Enthüllung dieser Tage verwundert es noch weniger - die Bankster-Elite schon mit den Plänen am WEF2012 zur vollständigen Digitalisierung des Geldes! Wie es in den Auszügen heißt ..."..Die Entwicklung einer digitalen Währung Im September 2012 saß Jem Bendell in einer Sitzung des Weltwirtschaftsforums, als sein Telefon vibrierte. Es war Jeffrey Epstein. Bendell entschuldigte sich und erklärte sich innerhalb weniger Tage bereit, eine private Initiative zur „Neugestaltung des Finanzsystems/der Finanzmärkte” zu leiten – finanziert von Epstein, außerhalb der Aufsicht des WEF strukturiert und nach den Chatham-House-Regeln geführt, die die Anonymität der Teilnehmer garantieren.

Das WEF hatte Bendell gerade für seine Arbeit im Bereich Währungsinnovation zum Young Global Leader ernannt. Er war genau die Art von Person, die das Forum förderte, um die Zukunft des Geldes zu gestalten. Epstein nahm ihn mit.(...) Aus Dokumenten, die vom Justizministerium in den Jahren 2025 und 2026 veröffentlicht wurden, geht hervor, dass von Oktober 2011 bis September 2012 eine einjährige Scouting-Operation stattfand, in deren Rahmen Epstein die Arbeit des Weltwirtschaftsforums zu alternativen Währungen systematisch evaluierte, deren Grenzen identifizierte und die besten Mitarbeiter abwarb, um eine parallele Initiative unter seiner Kontrolle zu leiten.

Aber die Scouting-Aktion war nur der Anfang. Zusammengenommen zeigen die Dokumente eine koordinierte Kampagne, um mehreren Regierungen gleichzeitig eine souveräne digitale Währung zu verkaufen, mit einem strategischen Rahmen, einem technischen Entwicklungsteam und in mindestens einem Fall sogar einer Mitwirkung bei der Wahl des Politikers, der diese Währung einführen sollte. Der vorherige Aufsatz – „Epstein“ – dokumentiert Epsteins Rolle als Koordinationsknotenpunkt: die Finanzarchitektur, die er mit JPMorgan entworfen hat, das Forschungsportfolio, das er zusammengestellt hat, und die Mitarbeiter, die er in verschiedenen Institutionen platziert hat. (...) ..

Ein Haufen Großbanker und Eliten unter der Mitführung eines Pädokriminellen im Arbeitskreis um Digitale "Währungen" - Total Control - und die PRIVATEN Zentralbanken als Mitspieler/Drehscheibe samt der Politik, die erneut die Rahmenbedingungen für den Bürger schafft....! Die Welt braucht wieder ECHTES "Geld", echte Währungen samt ihren def. Funktionen und das Spielgeld der Eliten muss abgedreht werden - wo doch die Globalisierung "gescheitert" - für Beendet erklärt wurde! ...und was mit hiesigen Sparguthaben passieren wird, (inkl. "Reichensteuer") wenn alles auf digital gestellt wurde, kann sich jeder einzelne ausrechnen - Enteignung über Nacht!

Digitaler Euro – das Upgrade vom Sparschwein zum Staats-Interface. JE

12.02.2026

12:54 | HB: EZB fordert Euro-Bonds und Vorsorgedepot für alle

Die Europäische Zentralbank (EZB) drängt auf tiefgreifende und konkrete Reformen: dauerhafte gemeinsame EU-Schulden und ein verpflichtendes Altersvorsorgedepot für alle Bürger. Diese und weitere weitreichende Vorschläge stehen in einem Schreiben an die EU-Spitzen und die Staats- und Regierungschefs für die EU-Klausur zur Wettbewerbsfähigkeit an diesem Donnerstag. Der als „vertraulich“ gekennzeichnete Forderungskatalog liegt dem Handelsblatt exklusiv vor.

Vom Handelsblatt befragte Ökonomen begrüßen den Vorstoß der Notenbank. „Die vorliegende Liste ist eine klare Aufforderung an die Politik, endlich Gas zu geben und voranzumachen“, sagt DWS-Ökonomin Ulrike Kastens. „Es ist sicherlich gut, wenn der Finger dort in die Wunde gelegt wird, wo sich die Rahmenbedingungen ändern müssen. Doch letztlich ist es die Politik, die die Richtungsentscheidungen trifft.“

Kommentar des Einsenders

Jetzt scheint die ezb auch endgültig im Realsozialismus angekommen zu sein, und der geldpolitische Irrsinn über alle drübergezogen werden...!? All das, was eigentlich in den Grundakten ausschließlich nicht vorgesehen war, soll nun an Fahrt gewinnen...!? Man ziehe diesem Narrensaum endlich den "Stecker"! Ps: Der letzte "Rettungsanker" für all jene, denen wohl anderorts bereits der "Stecker" gezogen wurden...!? Einfach Wahnsinn.

11.02.2026

18:35 | ntv: Bundesbankchef spricht sich für gemeinsame europäische Schulden aus

Eurobonds sind in Deutschland stark umstritten. Die Regierung spricht sich gegen einen Vorstoß des französischen Präsidenten Macron aus. Auch die Bundesbank lehnt bisher gemeinsame Schulden für Investitionen in Europa ab. Doch deren Chef Nagel ist ein Befürworter.

Bundesbank-Chef Joachim Nagel zeigt sich offen für gemeinsame europäische Schulden - unter bestimmten Voraussetzungen. "Europa attraktiv zu machen, bedeutet auch, Investoren von außerhalb anzuziehen", sagte Nagel dem Nachrichtenportal "Politico" vor dem informellen EU-Gipfel der Staats- und Regierungschefs zur Wettbewerbsfähigkeit an diesem Donnerstag. "Ein liquiderer europäischer Markt für sichere europäische Vermögenswerte würde dies unterstützen."

Eine gemeinsame Zelle .. kann nur die Lösung sein. Aber .. jetzt mal die andere Frage, wer möchte sich schon mit den deutschen Schulden belasten? TS

08:12 | ET+: 14 Verbände fordern von der Bundesregierung ein Gesetz zum Erhalt des Bargeldes

14 Verbände fordern ein Gesetz zum Erhalt des Bargeldes.

Immer mehr Menschen bezahlen Rechnungen mit der Karte.

Dennoch wird Bargeld in Deutschland weiterhin fast überall akzeptiert.

Skandinavische Länder empfehlen Besitz von Bargeld.

Die Europäische Union will die Akzeptanz des Bargeldes sichern.

Kommentar des Einsenders

...Empfehlungen gerade aus Schweden und Dänemark für "Pro-Bargeld" - ...spannend! ...und nicht nur für "Krisenzeiten" - Slowenien u.a. haben Bargeld in der Verfassung verankert! Bargeld kostet Geld - gut -, doch das letzte große Joch mit dem digitalen Euro muss von den Bürgern genommen und das Recht auf Münzen/Scheine weiterhin sichergestellt, werden!

Wer es für überholt erklärt, hat entweder noch nie einen Systemausfall erlebt oder vertraut erstaunlich blind darauf, dass digitale Infrastruktur immer politisch neutral bleibt. Und wenn ausgerechnet die durchdigitalisierten Skandinavier plötzlich sagen: ‚Haltet Bargeld bereit für Krisen‘ – dann sollte man vielleicht kurz innehalten.“ JE

10.02.2026

17:24 | Der Bondaffe: Bei Übergabe von Bargeld-Petition,«Schande der Alten» – Gemeindepräsident verliert die Fassung

"In Ilanz GR wurde eine Petition für den Erhalt von Parkuhren überreicht. Gemeindepräsident Marcus Beer war nicht erfreut und

schimpfte über «Schande der Alten gegenüber den Jungen». Er hat nun sogar Strafanzeige eingereicht." So schaut er aus, der Hass auf Bargeld in der Schweiz.

30.01.2026

12:51 | bloomberglaw: Die Trump-Regierung bereitet die Nominierung von Warsh zum Vorsitzenden der US-Notenbank vor (3)

Die Trump-Regierung bereitet die Nominierung durch den Präsidenten vor. Kevin Warsh Laut mit der Angelegenheit vertrauten Personen soll er der nächste Vorsitzende der US-Notenbank werden. Präsident Donald Trump Trump kündigte am Donnerstag an, seinen Kandidaten für den Vorsitz der US-Zentralbank am Freitagmorgen bekanntzugeben. Die mit der Angelegenheit vertrauten Personen, die anonym bleiben wollten, wiesen jedoch darauf hin, dass die Wahl erst mit Trumps offizieller Bekanntgabe endgültig sei.

10:36 | ET: Trump will Notenbankchef-Favoriten schon heute vorstellen

US-Präsident Donald Trump will seinen Wunschkandidaten für die Nachfolge des bei ihm in Ungnade gefallenen US-Notenbankchefs Jerome Powell nun doch schon heute bekanntgeben. Nachdem er die Verkündung der Personalie am Donnerstag zunächst für kommende Woche in Aussicht gestellt hatte, zog Trump den Zeitpunkt einige Stunden später überraschend vor: Bereits am Freitagmorgen (Ortszeit) werde er den Namen bekanntmachen, sagte er vor Journalisten.

Für die Nachfolge Powells, dessen Amtszeit als Chef der Federal Reserve (Fed) regulär im Mai endet, werden mehrere Namen gehandelt. Im Gespräch waren zuletzt Trumps Berater Kevin Hassett, der frühere Fed-Gouverneur Kevin Warsh, der derzeitige Fed-Gouverneur Christopher Waller und der Blackrock-Manager Rick Rieder. Nachdem zwischenzeitlich Hassett als Favorit galt, wetten die meisten US-Medien mittlerweile auf Warsh.

Wenn der Präsident den Notenbankchef feuert, weil die Zinsen nicht niedrig genug sind, ist das ungefähr so, als würde man den Arzt entlassen, weil einem der Befund nicht passt. Kurzfristig gibts Party an der Börse – langfristig brennt die Hütte. Vertrauen ist die eigentliche Währung. Und die wird hier gerade mit dem Flammenwerfer bearbeitet. JE

12:53 | Monaco

ich denke, es wird der Nehammer Koarl...

29.01.2026

10:15 | Dipl.Ing.

Gestern, nach der Entscheidung der FED die Zinsen nicht zu verändern, machte Jerome Powell in der Pressekonferenz folgende Aussage:

„Fed-Chef Powell sieht im Goldpreisanstieg kein bedeutsames Signal und weist Vorwürfe mangelnder Glaubwürdigkeit der Notenbank zurück. Aus Edelmetallpreisen lasse sich keine makroökonomische Botschaft ableiten, auch wenn die Fed diese überwache.“

… lieber Mr. Powell, selten einen solch dummen und schwachsinnigen Dünnschiss gehört …

… werter Bondaffe, wie sehen Sie das? …

12:54 | Leser Kommentar

Werte Herren Dipl.Ing. und Theo, Hier gibt es eigentlich nichts zu sehen, sondern lediglich festzustellen: Entweder wurde Powell lobotomisiert ( wenig wahrscheinlich ) oder er lügt bewusst und wider besseres Wissen ( sehr wahrscheinlich ).

Powells´ Aussage ist ausserdem zu entnehmen, dass die FED die EM-Preise überwacht; lasst sich daraus ableiten, dass die FED die EM-Preise auch manipuliert ?

19:08 | Der Bondaffe

Werter Dipl.-Ing, Sie haben natürlich Recht und deshalb regen Sie sich auch berechtigt über diesen "verbalen Dünnschiss" auf. Linear gedacht ist das vollkommen in Ordnung, linear gedacht geht es schnurstracks auf die Wahrheit zu. AberUnd wer will schon die Wahrheit hören? Was Powell gesagt hat ist eine ganz raffinierte und ebensolche perfide psychologische Strategie. Ich würde sie, wie von Ihnen vorgedacht, die "Stuhlgang-Strategie" nennen. Sie verschafft Erleichterung, Entlastung und nimmt den Druck aus dem System raus. Die Lineardenker will Poweill gar nicht ansprechen, er will die Nichtdenker ansprechen, will heißen, er, Powell, denkt für sie. Und die Nichtdenker sind in der Mehrzahl der Anleger. "Wir schauen uns das gar nicht an", so der Zentralbankratstenor. Das ist nicht das erste Mal. Das ist perfekter "Zentralbank-Sprech". Die EZB hat das schon bei EURO-Einführung praktiziert. "Der EUIRO ist schwach". Wir kümmern uns nicht drum. Ich glaube, das sagte Wim Duisenberg. "Die Inflation ist hoch." Schon Recht, aber das ist im Moment nicht unser Hauptaugenmerk. So läuft das. Und es funktioniert ganz gut. Im Grunde genommen nimmt man den Druck raus. Nur weil der Goldpreis massiv steigt ist das System doch nicht instabil. Die Leitzinsen sind niedrig, die Staatsanleihenrenditen einigermaßen moderat, der US-Dollar schwächelt und der Goldpreis kann uns mal. Alles bestens, alles optimal. Das wird verstanden.

Es ist ein Spiel auf Zeit ohne große Panikmache. Wer haben auch den Repo-Markt unter Kontrolle. Das könnte man auch noch herauslesen, obwohl es nicht gesagt wurde. Nein, die Glaubwürdigkeit der Institution FED darf nicht in Frage gestellt werden. Und Powell hat raffiniert zurückgeschossen. Nicht optimal, ein Alan Greenspan hätte das anders und geschickter formuliert und noch mehr Druck abgelassen, aber Powell hat auf bewährtes Vokabular zurückgegriffen. Er hat nichts falsch gemacht. In der Politik beispielsweise funktiert es ebenso. Über die Alltagspolitik kann man viel in den Medien schwafeln, daß heißt so viel wie die Karawane zieht weiter. Wer aber die Ideologie in Frage stellt, dem droht Ungemach. Die Ideologie darf niemals in Frage gestellt werden. Sonst löst sich die Karawane auf. Natürlich schauen die Zentralbanker auf den Goldpreis. Aber was sollen sie machen? Das globale Handelssystem in Gold und Silber ist auf Terminkontrakten aufgebaut und dessen Ideologie wird gerade mangels der Verfügbarkeit physischen Materials in Frage gestellt.

Die wissen genau woran sie sind, gerade die Amerikaner führen doch wegen jedem Dünnschiss eine Statistik. Poweill wird niemals eine Warnung vor dem eigenen System aussprechen. So wie "Comical Ali" im Irakkrieg. "Muhammad as-Sahhaf, auch Baghdad Bob oder Comical Ali genannt, war in der Regierung von Saddam Hussein Außenminister und später Informationsminister des Irak. Er wurde während des dritten Golfkrieges bekannt. Grund waren vor allem seine abwegigen und unglaubwürdigen Propagandaaussagen." https://de.wikipedia.org/wiki/Muhammad_as-Sahhaf

27.01.2026

14:20 | eXX: Immer weniger Bankomaten: In diesen Städten wird das Bargeld knapp

Wer Bargeld braucht, muss sich zunehmend umstellen: Geldautomaten und Bankfilialen werden weniger, gleichzeitig nimmt die Akzeptanz von Münzen und Scheinen im Alltag spürbar ab. Die Deutsche Kreditbank (DKB) hat mit einem neuen Cash-Index erstmals systematisch ausgewertet, in welchen deutschen Städten Bargeldabheben noch besonders gut funktioniert, berichtet Focus.

Erst schließen die Banken. Dann verschwinden die Geldautomaten. Bargeldentzug durch Infrastrukturverhungern. Filialen kosten Geld. Automaten kosten Wartung, Sicherheit, Bargeldlogistik. Digital zahlen kostet fast nichts – außer Gebühren. Also wird das Bargeld langsam unpraktisch gemacht. Nicht verboten. Einfach unbequem. Das ist nichts anderes als die monetäre Entwaffnung der Bürger.

Wenn man immer länger suchen muss, um an Scheine zu kommen, zückt man automatisch öfter die Karte. Wer kein Bargeld bekommt, zahlt gefügig digital. Bequemlichkeit ersetzt Freiheit. Und irgendwann heißt es dann: Bargeld lohnt sich nicht mehr. Zu teuer. Zu selten genutzt. Genau wie in Schweden. Strategische Salamitaktik eben: Scheibe für Scheibe wird die Infrastruktur abgebaut, bis Bargeld „von selbst“ verschwindet. Und wenn es dann weg ist, ist jede Zahlung nachvollziehbar, sperrbar, steuerbar. JE

06:39 | exxpress: Macht über unser Geld? Digitaler Euro rückt näher – Kritik wächst

Öffentlich kaum beachtet treiben EZB und EU den digitalen Euro voran. Der Fahrplan: Pilot ab 2027, mögliche Ausgabe ab 2029. Doch Kritik aus Wissenschaft, Banken und Finanzwelt wächst: Sie warnt vor Machtkonzentration, unklarem Nutzen, Cyber-Risiken, Milliardenkosten – und geringer Akzeptanz.

Ich war und bin sehr skeptisch, dass es jemals einen digitalen Euro als alleinige Währung geben würde.

Die Ereignisse der letzten Wochen aber - vor allem die Edelmetallpreise - indizieren eine große Veränderung im Finanzsystem.

Daher muss ich meine Eintrittswahrscheinlichkeit für den digitalen Euro als alleinige Währung leicht anheben - nämlich auf 7 %. TB

17:35 | Der Bondaffe

Digitaler EURO"? Soll das nicht die Währung oder das Geld sein, daß mit Künstlicher Intelligenz ausgestattet ist? Ich mein' ja nur. Wenn schon "digital", dann auch "Intelligent", wenn auch "künstlich".

Der Mensch als Geldanleger hat stets ein Entscheidungsproblem. Das kann ihm abgenommen werden, das KI-Geld entscheidet selbst. Was macht so eine "Digitale KI-Währung"? Sie legt sich zum Beispiel selbst an. Wenn die KI-Währung merkt, daß sie keinen Ertrag bringt, sich also nicht selbst vermehrt, sucht sie sich automatisch ein Konto oder eine digitale Geldanlage, wo sie sich selbstständig vermehrt. So mag sich ein Digitaler-KI-EURO einfach so über Nacht in einen Digitalen-KI-Bitcoin verwandeln. Steigt der Bitcoin im Kurs, schlüpfen viele digitale KI-EUROS wie von selbst aus dem Bitcoin-Nest.

Ein neuer Geldschöpfungs-Automatismus wäre geboren. Ein Algorithmus, schon wären wir beim digitalen, intelligenten, algorithmischen EURO, aber mit eingebauter Selbstzerstörungssequenz, wenn das digitale KI-Geld zu lange auf dem eigenen Konto bzw. im eigenen Nest bleibt. Ich lache mich schlapp, ich stelle mir schon vor, wie sich das KI-Geld z.B. selbstständig auf eine REWE-App oder auf mein ALDI-TALK-Konto bucht bzw. verzieht, nur um seine Ruhe zu haben. Digitales Geld könnte sicherlich Fluchtgedanken entwickeln, wenn es sich auf dem eigenen Konto nicht mehr wohl fühlt. Schnell mal aufs Kreditkartenkonto flüchten, wenn der digitale Kontobestand Verdachtsmomente bei der Hausbank erregt. Selbstständig handelndes Geld könnte vierlei Arten von Kundenkonten benutzen, eine völlig neue Art von Geldkreislauf würde entstehen. Da könnte es schon digitale Einheiten geben, die sich selbst progammieren und unsichtbar bleiben.

Zum Schluß geht es zahlungstechnisch eh wieder in Richtung naturellen Tauschhandel. Digitales Geld wird völlig neue Arten des Betrugs erschaffen. Aber das ist nicht Sinn und Zweck der Übung. Wie es läuft sieht man aktuell wieder in China. China bricht gerade volks- und realwirtschaftlich zusammen. Man braucht daher digitales Geld um die revolutionären und wütenden Volksmassen noch einigermaßen kontrollieren zu können und in Zaum zu halten.

Digitales Geld ist nur ein Ausdruck davon, daß ein die Volksmassen kontrollierendes, gerade sich selbst auflösendes politisches System, in den letzten Zügen liegt. Und ja, das dazugehörige FIAT-Geldsystem ist eigentlich schon tot. Man hofft mit digitalen Geldlösungen die gesellschaftlichen Umwälzungen zeitlich noch aufhalten zu können. Der Traum von der sozialen Marktwirtschaft in die digitale Marktwirtschaft zu wechseln wird zum Überlebenskampf politischer Systeme, auch der Demokratien. Obwohl sich hier im Ländle die Umstellung einer fax-basierten Verwaltung auf digitale Terminvereinbarungs-Versionen schon schwierig gestaltet. Und vielleicht sagt so manch künstlich intelligenter algorithmischer Digital-EURO: "Aufs Konto der hiesigen Gemeinde will ich nicht!"

Und manch konventionelles Konto sagt: "Ein Digitaler kommt mir nicht aus Konto oder in den Bestand!

26.01.2026

14:33 | NH: Die Nicht-Programmierbarkeit des digitalen Euro ist eine Ablenkung

Der geplante digitale Euro ruft in Teilen der Bevölkerung Befürchtungen in Richtung Totalüberwachung des individuellen Geldverkehrs und Verhaltenssteuerung von oben hervor. Zwar soll der digitale Euro nicht programmierbar sein, die Sorgen sind dennoch nicht grundlos. Der jüngst vorgestellte Verordnungsentwurf des EU-Rats zum geplanten digitalen Euro enthält – wie zuvor schon der Entwurf der EU-Kommission – die Versicherung, dass dieser nicht programmierbar sein soll:

„Der digitale Euro sollte die Programmierung bedingter digitaler Euro-Zahlungsvorgänge durch Zahlungsdienstleister unterstützen. Der digitale Euro sollte jedoch kein „programmierbares Geld“ sein, d. h. Einheiten, die aufgrund von festgelegten Ausgabebedingungen nur für den Kauf bestimmter Arten von Waren oder Dienstleistungen verwendet werden können oder zeitlich begrenzt sind und danach nicht mehr verwendet werden können.“

Übertragen auf Geldscheine würde das bedeuten: Es kann keine Aufdrucke auf Geldscheinen geben, denen zufolge man mit diesen bestimmte Güter nicht bezahlen kann oder denen zufolge der Geldschein ab einem bestimmten Datum weniger oder nichts mehr wert ist. Entsprechend soll das nicht in die digitalen Euro-Einheiten einprogrammiert werden.

Die zukünftige Generalmobilmachung des Geldes. Was heute noch neutrales Tauschmittel ist, wird morgen zur steuerbaren Kommandoeinheit. Jeder Euro bekommt Regeln, jeder Zahlungsvorgang Auflagen, jede Bewegung ein Protokoll. Nicht mehr man entscheidet, wofür man sein Geld ausgibt – sondern Algorithmen, Behörden und irgendwann supranationale Machtapparate.

Unter dem Vorwand von Sicherheit, Klima, Gesundheit und „Compliance“ wird Geld zum politischen Werkzeug. Wer sich nicht konform verhält, bekommt Limits, Sperren, Abzüge – lautlos, automatisch, ohne Gerichtsverfahren.

Und als Bonus liegt alles in einem zentralen System:

👉 ein Traum für Hacker

👉 ein Machtinstrument für zukünftige Regierungen

👉 ein Geschenk für Organisationen mit globalen Steuerungsfantasien wie WHO & Co.

Ein erfolgreicher Angriff und ganze Volkswirtschaften stehen still. Ein politischer Kurswechsel und Geld wird über Nacht zur Disziplinierungswaffe. Das ist die Digitalisierung der Leine, an der man künftig geführt wird. JE

21.01.2026

17:35 | UCN: Neues Gesetz der Trump-Regierung: Bargeldabhebungen über 200 Dollar werden der Steuerbehörde gemeldet

Bargeld ist kriminell: Neues Gesetz der Trump-Regierung löst IRS-Meldung bei Abhebung von 200 Dollar von einer Bank in ausgewählten Gemeinden aus – zur Bekämpfung von Betrug und illegalen Einwanderern. „Das Finanzministerium bleibt darauf fokussiert, alle uns zur Verfügung stehenden Instrumente und Befugnisse zu nutzen, um diese kriminellen Aktivitäten besser zu identifizieren und zu bekämpfen“, sagte Scott Bessent. Die Trump-Regierung hat stillschweigend ein neues Gesetz in ausgewählten Teilen der Vereinigten Staaten in Kraft gesetzt, das die Nutzung von Bargeld drastisch beeinflussen könnte – unter dem Vorwand, Betrug und illegale Aktivitäten einzudämmen.

Am ersten Tag von Trumps Amtszeit unterzeichnete der Präsident eine Executive Order mit dem Titel Designation of Cartels and Other Organizations as Foreign Terrorist Organizations and Specially Designated Global Terrorists (Einstufung von Kartellen und anderen Organisationen als ausländische Terrororganisationen und besonders designierte globale Terroristen).

„FTO-Einstufungen spielen eine entscheidende Rolle in unserem Kampf gegen den Terrorismus und sind ein wirksames Mittel, um die Unterstützung terroristischer Aktivitäten zu unterbinden und Gruppen unter Druck zu setzen, das Terrorgeschäft aufzugeben“, heißt es auf der Website des US-Außenministeriums.

Bargeld ist dieses seltsame Zahlungsmittel, das funktioniert, ohne dass jemand mitschreibt. Genau deshalb gilt es heute als verdächtig. Mit Bargeld kann man etwas kaufen, ohne einen digitalen Fußabdruck zu hinterlassen, ohne Bonuspunkte, ohne Verhaltensprofil, ohne staatliche Seelsorge. Ein Skandal. Offenbar ist Freiheit nur noch erlaubt, wenn sie gespeichert, ausgewertet und bei Bedarf deaktiviert werden kann. JE

17.01.2026

07:51 | fmw: Trump kippt Hassett als Fed-Favoriten – Gefahr für Goldpreis?

Mit einem Satz hat Donald Trump Kevin Hassett als Favorit auf den Chefposten der US-Notenbank Fed gekippt – eine Gefahr für den Goldpreis? Denn Hassett gilt als Erfüllungsgehilfe von Trump, der erklärtermaßen die Zinsen deutlich senken will. Als Trump diese Bemerkung machte – er brauche Hassett dringender als Wirtschaftsberater – sackte der Goldpreis in wenigen Minuten um 80 Dollar ab, konnte sich dann aber wieder etwas erholen. Favorit auf den Fed-Chefposten ist nun Kevin Warsh – aber da könnte es noch zwei andere überraschende Kandidaten geben! Am Montag Feiertag in den USA – wir geht die Wall Street ins Wochenende angesichts des nach wie vor bestehenden Risiko einer US-Attacke auf den Iran?

80 USD san ned amal 2 Prozent. Gold ist zu stabil, als dass es von Zentralbanken erschüttert werden könnte. Im Gegeneil. Je länger und stärker Zentralbanken agieren, desto stärker wird der Goldpreis. Historische und unerschütterliche Tatsache auch wenns den meisten nicht passt. TB

11:40 | Leserkommentar

FMW ( Bloomberg Tv ) legt nochmal nach. Es geht also wieder aufwärts.

https://finanzmarktwelt.de/goldpreis-zu-hoch-warum-ein-top-investor-jetzt-nicht-mehr-kauft-376378/

11:41 | Leserkommentar

In der momentanen Lage, wo sich die Welt befindet, werter HTB. Sind solche Headlines, höchst irrational. Die Menschen scheinen auch nicht zu kapieren. Das Börsenkurse o.ä. immer merkbar kurzfristig sehr emotional sein können. Und hinzu kommt noch das spekulieren. Früher wurde das mit Bulle und Bär umschrieben. Da hilft auch keine KI. Weil diese angeblich verschieden programmiert wurden. Das man überhaupt über 80 $ sowas schreibt, ist eigentlich nur lächerlich. Und das soll dann eine Finanzseite sein?! Im Goldpreisfallen, keinen TB Leser ganz ganz andere Zahlen, aus der Vergangenheit. Trotzdem sind halt da, wo wir jetzt sind.

14.01.2026

14:57 | eXX: Schreibt Schweiz Bargeld in die Verfassung?

Am 8. März sind die Schweizer Stimmberechtigten aufgerufen, über eine Frage mit vor allem symbolischer Tragweite zu entscheiden: Soll die Bargeldversorgung ausdrücklich in der Bundesverfassung verankert werden oder nicht? Konkrete Auswirkungen auf den Alltag hätte ein Ja weder im einen noch im anderen Fall. Dennoch wirbt Finanzmiblicknisterin Karin Keller-Sutter für eine Verfassungsänderung, berichtet Blick.

Ausgangspunkt ist die Volksinitiative „Bargeld ist Freiheit“, eingebracht von einem Initiativkomitee rund um die Freiheitliche Bewegung Schweiz. Sie verlangt, dass der Bund verpflichtet wird, jederzeit ausreichend Münzen und Banknoten bereitzustellen. Außerdem soll ein Ersatz des Schweizer Frankens durch eine andere Währung nur mit Zustimmung von Volk und Ständen möglich sein. Hintergrund ist, dass die heutige Bundesverfassung zwar die Geld- und Währungshoheit des Bundes regelt, die Bargeldversorgung aber nicht ausdrücklich erwähnt.

Ein kleines Stück Freiheit aus Metall und Papier. Uncool. Unmodern. Unkontrollierbar. Also perfekt. JE

08:40 | ZeroHedge: Ägyptisches Militär hält Milliarden an geheimen Bargeldreserven, während das Land die Schuldenfrist verpasst.

Zitat

Der Bankangestellte behauptete außerdem, das Militär des Landes verfüge über beträchtliche Dollarreserven, auf die zivile Behörden keinen Zugriff hätten . Er nannte eine Schätzung, die Ägyptens gesamte Auslandsverschuldung von 161 Milliarden US-Dollar übersteigt . MEE nennt den genauen Betrag nicht, da die Angaben des Bankangestellten nicht unabhängig überprüft werden konnten.

Der hochrangige Banker, der die direkte Aufsicht über die Regierungskonten hat, behauptete, dass die Militärgelder „real und physisch vorhanden“ seien und sich in den beiden wichtigsten staatlichen Banken des Landes , der National Bank of Egypt und der Banque Misr, befänden, aber „völlig außerhalb des Zugriffs ziviler Behörden“ blieben .

„Diese Gelder werden physisch in ägyptischen Banken verwahrt und es ist unmöglich, darüber zu verfügen oder sie zur Tilgung von Schulden zu verwenden “, sagte der Beamte gegenüber MEE.

.. und die wichtigsten Wirtschaftszweige gehören auch dem Militär. Mafia in einheitlicher Uniform, mehr ist es nicht. TS

10:50 | Leser Kommentar

Na, das lobe ich mir! Damit kann man seine Mannen einige Wochen bei der Stange halten, wenn der Staat 'mal gerade (dann wohl eher final) nicht "flüssig" ist. Um Gelder, die der "Landesverteidigung" dienen sollen, wird es sich planungsmäßig wohl eher weniger handeln. Das Wohlwollen der Söldner muß man sich erkaufen, auf "Vaterlandsliebe" zu setzen ist wenig

realistisch, wenn der Magen leer bleibt. Bei einem eventuell bevorstehenden Zusammenbruch wird auch die Kaufkraft der dort heimischen Währung ins Bodenlose fallen, der Außenhandel größtenteils zum erliegen kommen. Soldaten dann weiterhin in Landeswährung bezahlen zu wollen mag zwar ein schöner Wunsch, aber leider nicht praktikabel sein, da auch diesen einiges an ihrer Besitzstandswahrung gelegen sein wird. Hier kann nun für einige Wochen für Soldaten das Leben wie im Schlaraffenland beginnen, da der sogenannte Cantillon-Effekt zum tragen kommt, der mehrere Wochen anhalten wird, bis er irgendwann bis zur Bedeutungslosigkeit abgeklungen sein dürfte. Zu diesem Zeitpunkt sollten die Machthaber entweder ein neues Ass aus dem Ärmel schütteln können, oder sich um räumliche Änderung ihres Aufenthaltraumes unter Mitnahme der verbliebenen Dollarreserven bemühen. Die Anzahl der Bewohner Ägyptens ist zwar recht hoch, doch das jeweilige Einkommen eher gering. In Erwartung des weiteren Verfalls ihrer Währung werden die Bürger/Untertanen es massiv bevorzugen, in Dollars bezahlt zu werden, was den Verfall ihrer Währung noch weiter beschleunigen wird. Der Dollar wird die heimische Währung verdrängen. Da aber durch die Bezahlung des Militärs in Dollar die zirkulierende Menge davon von Woche zu Woche, oder Monat zu Monat zunehmen wird, wird als Folge dann dessen Wert vor Ort ebenfalls sinken. Militärs, erst einmal für Wochen daran gewöhnt, wie "Gott in Frankreich" leben zu können, werden mit dem lokalen Wertverfall der grünen Zettelchen nicht wirklich glücklich zu machen sein, womit sich wieder ein Problempotenzial aufbauen dürfte. Ja, aber der Dollar wird doch überall (auch in anderen Staaten) angenommen, es wird also zu keiner Dollarschwemme kommen! - Sicherlich, nur ist die

Kaufkraft vor Ort zunächst so hoch, das es ungeschickt wäre, damit ausländische Güter zu erwerben, zu deren Bezahlung die Kaufkraft wesentlich niedriger wäre, betriebswirtschaftlich also unsinnig.

Die Dollarreserven sollen also dazu dienen, das Militär einige Zeit gewogen zu halten, während sie gleichzeit das Fluchtkapital darstellen. Pech wäre nur, wenn der Dollar zwischenzeitlich seine Bedeutung verlieren würde.

13.01.2026

07:00 | f100: Trump gegen Powell: Der Fed-Angriff folgt dem Drehbuch, wie Demokratien sterben

Es ist ein Vorgang, der in den USA lange als undenkbar galt: Der Chef der mächtigsten Zentralbank der Welt berichtet öffentlich, die Drohung einer strafrechtlichen Anklage erhalten zu haben. Demnach habe das US-Justizministerium der Federal Reserve sogenannte Grand-Jury-Vorladungen zugestellt. Fed-Chef Jerome Powell nennt das, was offiziell als Streit um Aussagen zu einem Renovierungsprojekt verkauft wird, offen einen „Vorwand“. Und er macht klar, worum es seiner Ansicht nach wirklich geht: politischer Druck auf die Zinspolitik. „Es geht darum, ob die Fed die Zinssätze weiterhin auf Grundlage von Fakten und wirtschaftlichen Gegebenheiten festlegen kann – oder ob die Geldpolitik stattdessen von politischem Druck oder Einschüchterung bestimmt wird“, sagte Powell ungewohnt offen.

Ja ich muss Euch abermals mit der alten Leier belästigen: bachheimer.com hat die Übernahme der FED durch die Trump-Administration schon vor der 2. Amtsübernahme vorhergesehen, auf b.com, in Vorträgen und in Videos prognostiziert.

Was wir aber NICHT wussten: wie vehement er vorgehen würde (Rauscschmiss der FED-Dirketorin im August) und dass er Gerichte mit einbeziehebn würde - so wie jetzt. TB

07:09 | Dazu passend - fmw: Trump-Eigentor: Warum Powell noch lange Fed-Chef bleiben könnte! Marktgeflüster TB

Vortragsfolie aus Winter/Frühling 2025

09.01.2026

06:32 | fmw: Fed-Zinsen sollen in 2026 satte 150 Basispunkte sinken

Der Druck innerhalb der US-Notenbank Federal Reserve (Fed) und aus Trumps Regierung wird noch weiter erhöht: Die Fed soll die Zinsen (Spanne aktuell 3,50 % bis 3,75 %) in 2026 dramatisch senken, um den Arbeitsmarkt und die Konjunktur in den USA anzukurbeln. Risiken einer höheren Inflation interessieren offenbar nicht. Fed-Direktor Stephen Miran, der vormals Trump-Berater war, forderte erst vorgestern, dass die Fed-Zinsen in 2026 um 100 Basispunkte gesenkt werden sollen. Heute spricht er bereits von 150 Basispunkten. Auch Finanzminister Bessent macht heute Druck!

Wenn man Schlagzeilen wie diese liest, (auch jene vom 7.1. hier) erkennt man mit welchem Wahn man es in den USA zu tun hat. 30 Jahre Zinsmanipulation hat deren Hirn frittiert und sogar die g'scheitesten Seelen der USA glauben, dass man lediglich mit Zinssenkungen ein marodes System reparieren kann. Genialität, Fleiß, Disziplin zählen nichts mehr - nur mehr der Zinssatz.

Angst vor dem Normalzins in den infrastrukturell kaputten USA ähnelt der Angst vor Rechts im linken Deutschland.

Massive Themenverfehlung! TB

10:12 | Leser Kommentar

passend zu TBs klasse Kommentar: Trump ordnet massive Käufe von Hypothekenanleihen an

07.01.2026

12:16 | eXX: Wenn Scheine & Münzen verschwinden: Wie der Alltag leise bargeldlos wird

Nach Einschätzung der Verbraucherschützer sinkt die Akzeptanz von Bargeld quer durch Handel, Gastronomie und sogar öffentliche Dienstleistungen kontinuierlich. Für Verbraucher bedeutet das nicht nur Umwege und Zusatzaufwand, sondern im Zweifel den Ausschluss. Besonders betroffen sind ältere Menschen, Kinder oder Personen ohne digitale Zahlungsmittel – Gruppen, die im Eifer der technischen Modernisierung allzu leicht übersehen werden.

Aus Sicht vieler Unternehmen ist der Trend nachvollziehbar. Kartenzahlung und App-Lösungen reduzieren den Aufwand, senken das Risiko von Diebstahl und vereinfachen die Abwicklung. Doch was betriebswirtschaftlich effizient ist, kann gesellschaftlich teuer werden. Denn mit jeder Kasse, die nur noch Karten akzeptiert, schrumpft der Raum für jene, die bewusst oder notgedrungen bar bezahlen.

Erst ist Bargeld „unpraktisch“, dann „überflüssig“, am Ende „gefährlich“. Übrig bleiben ein paar Scheine fürs Museum als Mahnmal dafür, dass Bequemlichkeit wieder einmal gegen die Freiheit gewonnen hat. JE

07:08 | fmw: Fed-Zinsen müssen 100 Basispunkte sinken in 2026 – laut Entscheider Miran

Die Zinsen der US-Notenbank Federal Reserve (Fed) sind seit September 2024 von einer Spanne von 5,25 % bis 5,50 % gesenkt worden bis zuletzt auf 3,50 % bis 3,75 %. Jetzt prescht ein Entscheider vor und übt Druck aus, damit die Zinsen – wie es auch Donald Trump gerne sehen würde – in den nächsten Monaten weiter kräftig sinken sollen. Stephen Miran war bis vor Kurzem noch Trump-Berater, jetzt mischt er bei der Fed mit!

Was für ein perfekter Counter-Strike von innen. Trump hat Maduro sicher auch wegen des US-Dollars geschnappt. Venezuela hat zu viele Geschäft mit anderen Playern gemacht und zu viele davon ohne Verwendung des US-Dollars. Von daher war diese Aktion auch eine US-Dollar-Rettungsaktion. Und jetzt kommt der nächste Angriff auf den US-Dollar von innen. Nur DAS kann man halt mit keiner Invasion aufhalten. TB

05.01.2026

15:27 | UCN: Ein Blick hinter den Vorhang: Neue Hinweise auf den Rollout der britischen Digital-ID

Eine Stellenausschreibung im britischen Kabinettsamt liefert neue Hinweise darauf, dass das staatliche Programm zur digitalen Identität (Digital ID) nicht länger in einer konzeptionellen oder vorbereitenden Phase steckt, sondern konkret umgesetzt wird. Darauf machte der Journalist und Forscher Lewis Brackpool in einem Beitrag auf X aufmerksam. Die Information beruht nach seinen Angaben auf einem Hinweis eines internen Whistleblowers.

Konkret sucht das Cabinet Office einen stellvertretenden Direktor für operative Politik im Bereich digitale Identität. Diese Position ist ausdrücklich dafür vorgesehen, die operative Einführung der digitalen ID über die gesamte britische Regierung hinweg zu leiten. Damit wird deutlich, dass es nicht mehr um Grundsatzfragen oder Pilotprojekte geht, sondern um den flächendeckenden Einsatz.

Aus der Stellenbeschreibung geht hervor, dass die künftige Führungskraft unter anderem für die Entwicklung und Umsetzung konkreter Anwendungsszenarien der digitalen Identität verantwortlich sein soll. Zudem ist eine enge Zusammenarbeit mit zentralen Regierungsstellen vorgesehen, darunter das Innenministerium, das Ministerium für Wissenschaft, Innovation und Technologie (DSIT) sowie der Government Digital Service (GDS). Auch die Überwachung technischer Standards und regulatorischer Vorgaben gehört explizit zum Aufgabenprofil.

Kommentar des Einsenders

UK soll in 18 Monaten die digitale ID einführen. Sicherlich ein Vorreiter für die EU.

Natürlich wird das großartig. Wenn schon heute eine Handvoll linker Trottel genügt, um in Berlin ganze Stadtteile in ein stromloses Loch zu verwandeln, dann ist die rein digitale Währung der logische nächste Evolutionsschritt. Freiheit per Update, Teilhabe per Serververfügbarkeit, Existenz auf Widerruf – aber immerhin klimaneutral und alternativlos. Wer braucht noch Geld, wenn man Zugriff hat. JE

02.01.2026

14:43 | EZB verschleiert Gehalt: Bankchefin Lagarde verdient 56 Prozent mehr, als ihr offiziell zusteht

Die Präsidentin der Europäischen Zentralbank (EZB), Christine Lagarde, verdient deutlich mehr, als sie öffentlich angibt. Laut einer Analyse der Financial Times liegt ihr Gesamtgehalt mehr als 50 Prozent über ihrem offengelegten Gehalt. Laut den Berechnungen der FT verdiente Lagarde im Jahr 2024 insgesamt rund 726.000 Euro, was etwa 56 Prozent mehr ist als das 466.000-Euro-„Grundgehalt“, das Lagarde als EZB-Chefin zusteht und das die EZB in ihrem Jahresbericht veröffentlichte.

Lagardes Grundgehalt allein macht sie zur bestbezahlten Beamtin der gesamten EU. Zum Vergleich: Die EU-Kommissionspräsidentin Ursula von der Leyen verdient mit umgerechnet 390.000 Euro ungefähr 21 Prozent weniger als die EZB-Chefin. Lagarde erhält außerdem zusätzlich zu ihrem Grundgehalt 135.000 Euro an Nebenleistungen für Wohnraum und andere Angelegenheiten.

Na eh – Christine Lagarde hackelt wie ein Uhrwerk. Nicht fürs Geld der Leute – sondern fürs eigene. Und das ziemlich gründlich. JE